De líder a seguidor: por qué SOL pierde terreno frente al avance de ETH

El 13 de agosto, ETH superó los 4 700 $, alcanzando su máximo en cuatro años, mientras que SOL no logró despegar en ese mismo periodo y se mantuvo en torno a los 200 $. En 2024, Pump.fun provocó una auténtica fiebre de memecoins en todo el ecosistema de Solana. A comienzos de año, incluso Trump lanzó $TRUMP en Solana, lo que impulsó el precio de SOL hasta cerca de los 300 $ y desató una ola de especulaciones sobre si “Solana superaría a ETH”.

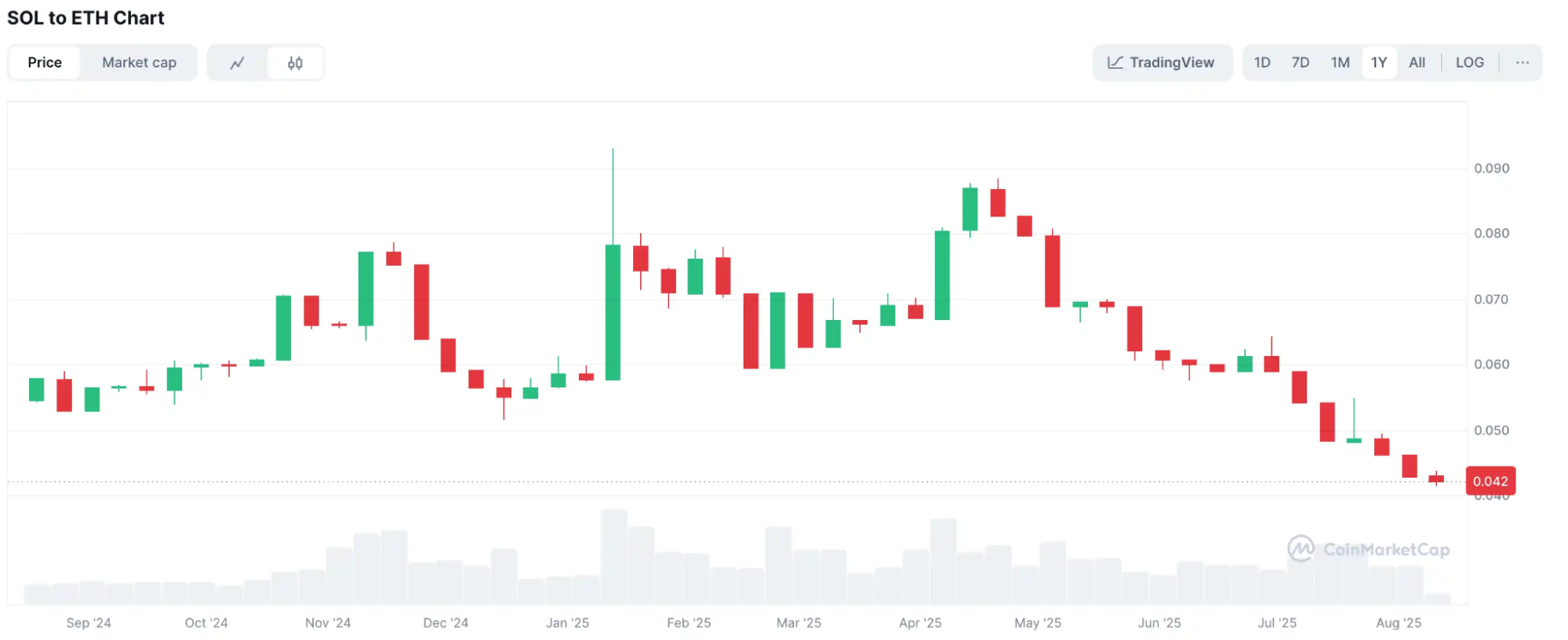

No obstante, la evolución real del mercado supuso un toque de realidad. Aunque ETH y SOL impulsaron estrategias de tesorería para dotar de “reservas de guerra” a sus ecosistemas, los resultados fueron muy distintos. El tipo de cambio SOL/ETH descendió de 0,09 al inicio del año a 0,042, y esta debilidad se mantuvo durante todo el ejercicio. Las causas de fondo van más allá de la volatilidad del precio e incluyen también diferencias en el impulso narrativo, la estructura del ecosistema y las expectativas de capital.

Estrategias de Tesorería: Liderazgo y Brecha en la Escala de Capital

El 30 de junio, se designó a Tom Lee—uno de los más famosos “inversores contrarian” de Wall Street—como presidente de BitMine, cuando ETH cotizaba aún en torno a los 2 500 $. Apenas mes y medio después, ETH se disparó hasta los 4 700 $, una subida del 88 %. Lee, habitual en canales como CNBC o Bloomberg, ya había cambiado el sentimiento del mercado en 2022 con certeras llamadas de “comprar la caída” durante el crash bursátil estadounidense. Ahora, su figura resulta ideal como portavoz para la tesorería de ETH. Al mismo tiempo, ARK Invest, dirigida por Cathie Wood, invirtió 182 millones de dólares en la adquisición de acciones de BMNR, aumentando aún más la confianza entre los alcistas de ETH.

Tanto ETH como SOL cuentan con empresas especializadas que respaldan sus estrategias de tesorería, pero la diferencia de escala es notable. Las compañías enfocadas en BTC y ETH dominan el top 10 por volumen de activos. El principal actor—la “MicroStrategy de ETH”, BitMine Immersion (BMNR)—ha elevado recientemente su objetivo de captación hasta los 20 000 millones de dólares para reforzar su posición en ETH y gestiona ya 5 300 millones en valor neto de activos (NAV), solo por detrás de MSTR. Con semejante volumen de capital, BMNR puede soportar mejor la volatilidad y ejercer mayor influencia sobre los precios. En cambio, el líder equivalente de SOL, la “MicroStrategy de SOL”, apenas alcanza un NAV de 365 millones y ocupa el puesto 11, una diferencia de más de 10 veces respecto a BMNR. SOL, que carece de un portavoz global del nivel de Tom Lee y no accede a un capital equivalente, tuvo dificultades en este ciclo alcista.

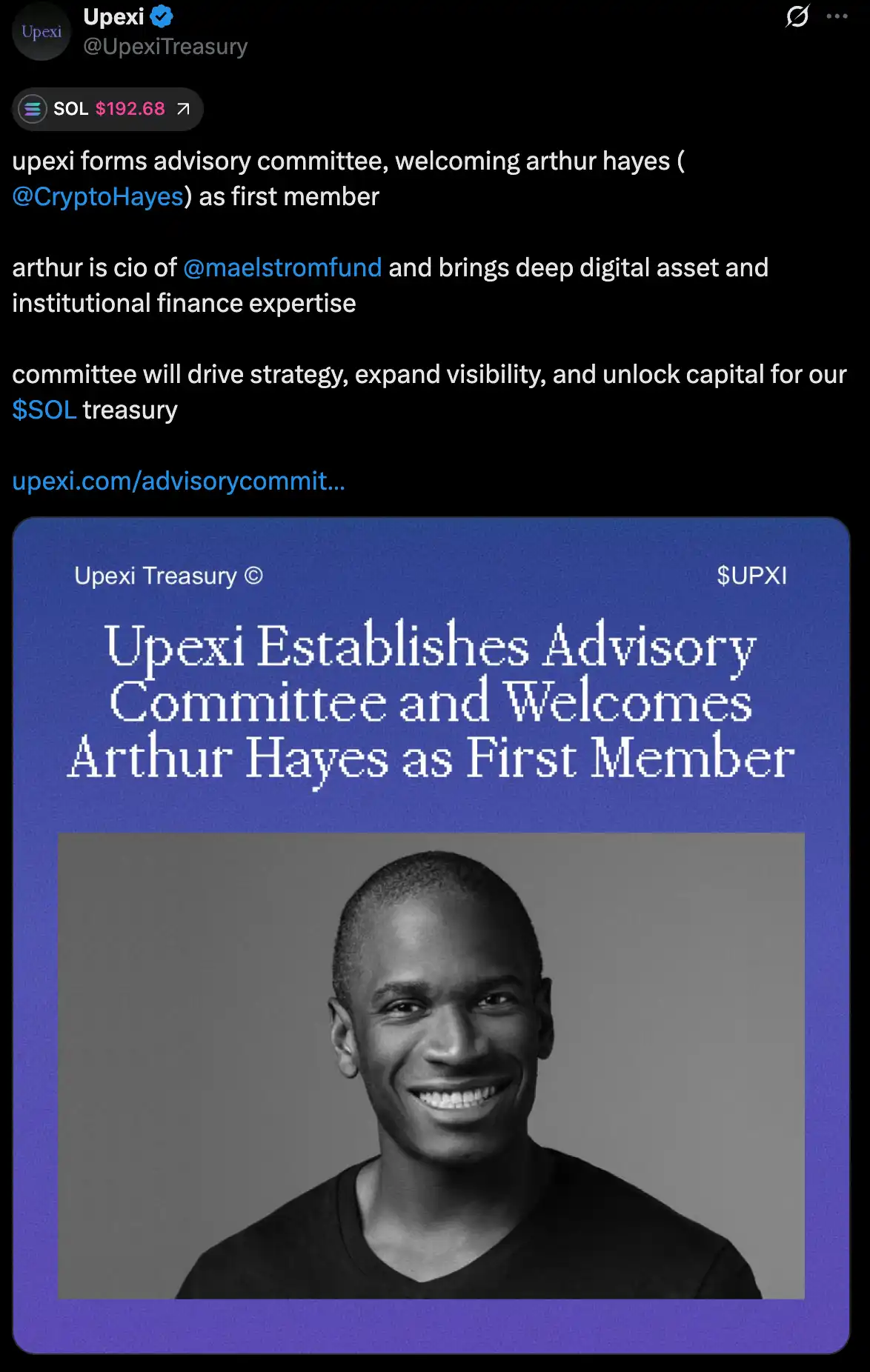

Recientemente, sin embargo, Solana ha comenzado a acortar distancias. El 12 de agosto, la principal firma “MicroStrategy de SOL”, Upexi, formó un nuevo consejo asesor y nombró como primer miembro a Arthur Hayes. Hayes es conocido por ser cofundador de BitMEX, creador de los contratos perpetuos, y por su experiencia como operador en Deutsche Bank y Citigroup. Actualmente dirige el fondo Maelstrom, especializado en activos digitales, y aporta a Upexi experiencia de Wall Street y gran conocimiento del mercado cripto, ofreciendo asesoramiento institucional práctico tanto en captación de fondos como en estrategia cripto.

La estrategia de Upexi es clara: aprovechar la eficiencia y escalabilidad de Solana para ampliar su exposición a SOL. Los datos públicos muestran que Upexi detenta actualmente más de 1,8 millones de SOL (unos 365 millones de dólares) y destina una parte a staking, con rendimientos entre el 7 % y el 9 %. Así garantiza posiciones a largo plazo y flujo de caja constante. Además, Upexi adquiere SOL bloqueados con descuento, maximizando los retornos para sus accionistas. Los planes de la compañía pasan por ampliar su consejo asesor con más expertos del sector cripto y financiero.

Otras empresas cotizadas también están reforzando su exposición a SOL. DFDV supera ya el millón de SOL en cartera, y BTCM acaba de comunicar la compra de aproximadamente 27 190 SOL, con intención de convertir más activos digitales a Solana. Esta demanda institucional podría reducir la oferta negociable en los mercados secundarios y servir de apoyo a los precios de SOL.

El ETF de ETH Lidera, el de SOL Espera su Oportunidad

Los ETF spot de ETH han sobrepasado los 22 000 millones de dólares en activos gestionados, prueba de la fuerte aceptación institucional y de la ventaja de ETH en términos de liquidez y profundidad de mercado. Con entradas institucionales constantes, BlackRock solicitó el mes pasado incorporar funciones de staking en su ETF de ETH. Si se aprueba, proporcionaría recompensas constantes y atraerá aún más capital a largo plazo.

En contraste, aunque REX-Osprey lanzó su ETF de Solana (SSK) en julio integrando staking, su acogida ha sido muy limitada. La mayoría de los días las entradas netas son nulas, y el total recibido desde su estreno ronda los 150 millones. Además, SSK no es un ETF spot registrado en la SEC, sino que mantiene SOL de forma indirecta mediante estructuras alternativas. Esta mezcla de staking y vehículos offshore complica tanto la comprensión como la participación, lo que deja a muchas instituciones fuera. REX tampoco dispone del reconocimiento de marca ni de la capacidad de distribución de grandes referentes de Wall Street como BlackRock o Fidelity, ni cuenta con patrocinadores institucionales de peso.

El foco ahora está en las solicitudes de ETF spot de SOL por parte de VanEck, Grayscale y otros, una decisión que podría llegar tan pronto como en octubre. Si los reguladores aprueban estos productos y las tesorerías refuerzan sus asignaciones, podrían convertirse en catalizadores para el crecimiento de Solana, especialmente si las grandes instituciones buscan diversificarse más allá de BTC y ETH.

Narrativas Divergentes en las Aplicaciones

En materia de narrativa de aplicaciones, ETH y Solana han optado por enfoques radicalmente distintos.

Ethereum está construyendo gradualmente una infraestructura financiera on-chain sostenible y plenamente regulada. Tom Lee definió el auge de las stablecoins como el “momento ChatGPT” del sector cripto. Actualmente, la capitalización global de stablecoins supera los 250 000 millones de dólares, con más de la mitad de la emisión y cerca del 30 % de las comisiones de Gas en Ethereum. Esto refuerza el papel central de ETH en pagos y liquidaciones, a la vez que garantiza ingresos recurrentes por staking, rendimientos DeFi y negocios de infraestructura en cadena.

Robinhood está emitiendo tokens bursátiles en Ethereum Layer2, mientras Coinbase apuesta fuerte por su blockchain Base—ampliando así aún más las aplicaciones de ETH. Ethereum es prácticamente la única red capaz de cubrir, al mismo tiempo, los requerimientos regulatorios, la madurez del entorno y la escala necesaria. Si ETH se consolida como plataforma principal para pagos con stablecoins y liquidaciones de RWA, podría convertirse en una “opción estructural” para las instituciones financieras, alcanzando máxima prioridad en sus carteras.

Por su parte, la narrativa dominante en Solana sigue centrada en memecoins y proyectos Launchpad altamente volátiles. A pesar de los intentos durante este año de entrar en el segmento RWA—con tokens como $IBRL y el apoyo al ecosistema Believe bajo el lema “Internet Capital Market”—todas estas iniciativas resultaron fallidas. Sin embargo, la tendencia empieza a cambiar. El 8 de agosto, CMB International, filial de China Merchants Bank, se asoció con la singapurense DigiFT y el proveedor OnChain de Solana para tokenizar un fondo monetario en dólares reconocido en Hong Kong y Singapur, lanzando CMBMINT on-chain. Esto marcó un nuevo referente en la colaboración normativa transfronteriza para RWA. Ese mismo día, el precio de SOL superó los 200 $, y el mercado comenzó a considerar esto como un posible giro en la narrativa—con la esperanza de que estos usos institucionales abran nuevas vías a la inversión en Solana.

Conclusión

En la actualidad, aunque Solana sigue yendo por detrás de ETH en impulso de mercado y cotizaciones, su competitividad y potencial de crecimiento siguen intactos. Como “blockchain estadounidense”, Solana encaja de forma natural con la regulación y los mercados de capital estadounidenses. A día de hoy, ETH lidera gracias a las estrategias de tesorería, el entusiasmo por los ETF y su posición en RWA y stablecoins, pero eso deja espacio para que SOL recorte distancias o dé un giro narrativo.

Desde un punto de vista estructural, la posible aprobación de un ETF spot podría desbloquear capital institucional para SOL. Si VanEck, Grayscale u otros grandes operadores obtienen luz verde, la liquidez y la profundidad de mercado podrían despegar. Los proyectos piloto transfronterizos de RWA demuestran que la cadena pública de alto rendimiento de Solana no se limita a memecoins o Launchpads; tiene un potencial considerable en DeFi, pagos y tokenización de activos. La corrección actual parece un periodo de acumulación previo a la siguiente etapa, más que un punto final.

Aviso legal:

- Este artículo se ha republicado desde [BlockBeats]. Los derechos de autor corresponden al autor original [kkk]. Si tienes alguna objeción respecto a esta republicación, ponte en contacto con el equipo de Gate Learn, y gestionaremos tu solicitud conforme a los procesos habituales.

- Aviso legal: Las opiniones expresadas pertenecen exclusivamente al autor y no constituyen en ningún caso asesoramiento de inversión.

- Las versiones en otros idiomas de este artículo han sido traducidas por el equipo de Gate Learn. No copies, distribuyas ni plagies las traducciones sin la referencia correspondiente a Gate.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

Todo lo que necesitas saber sobre Blockchain

¿Qué hace que Blockchain sea inmutable?

¿Qué es Stablecoin?