Si Polymarket ne procède pas au lancement d’un jeton, quelles autres thématiques pourraient servir de support à la spéculation sur les marchés de prédiction ?

Alors que Trump semble promis à un retour à la Maison-Blanche, les marchés de prédiction enregistrent un essor inédit dans le paysage grand public. Dernière actualité d’envergure : Polymarket, premier marché de prédiction mondial, vient de bénéficier d’un investissement de plusieurs millions de dollars via le fonds de capital-risque de Donald Trump Jr. Le fils de l'ancien président est intervenu via 1789 Capital et rejoint également le conseil consultatif de Polymarket.

Cette levée confirme que Polymarket pourrait privilégier une introduction en bourse plutôt que le lancement d’un jeton natif. 1789 Capital – déjà engagé auprès de sociétés de premier plan telles qu’Anduril ou SpaceX – aurait entamé ses échanges avec le CEO Shayne Coplan il y a 18 mois. Polymarket a veillé à garantir sa conformité réglementaire sur le marché américain avant la finalisation de l’investissement.

Autre point majeur : la plupart des projets de marchés de prédiction n’ont pas encore émis de jetons, limitant les options des investisseurs en marché secondaire. Même le leader Polymarket cible en priorité UMA, le protocole d’oracle optimiste soutenant sa plateforme.

Dans ce contexte, BlockBeats met en lumière six projets majeurs du marché des prédictions. De Flipr – qui affiche un rendement multiplié par 100 en deux mois et intègre le trading de prédiction dans les réseaux sociaux – aux fournisseurs d’infrastructure UMA et Azuro, ainsi que de nouveaux protocoles exploitant l’intelligence artificielle pour des stratégies de trading entièrement autonomes. Chacun propose une approche technique, des modèles économiques et une expérience utilisateur distincts. Important : cet article relève de l’analyse sectorielle et de l’information ; il ne constitue pas un conseil en investissement.

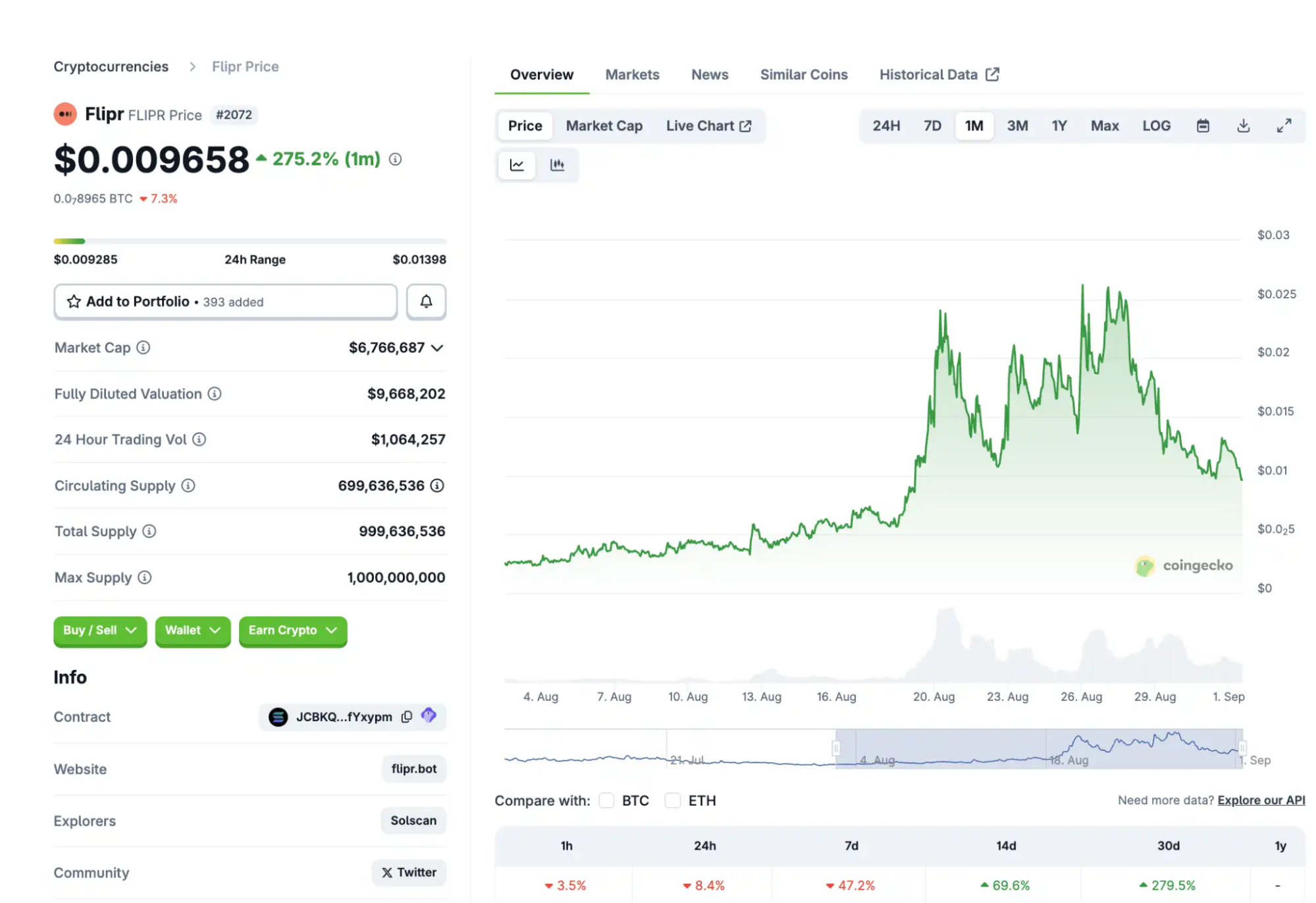

Flipr : Marché Social de Prédiction, Croissance multipliée par 100 en 2 mois

Flipr se positionne comme la couche sociale du marché de la prédiction. Son innovation phare : intégrer le trading prédictif directement dans X (Twitter), permettant aux utilisateurs de parier sans quitter leur fil d’actualité.

Il suffit aux utilisateurs d’identifier @fliprbot dans un tweet, de préciser direction et montant, pour que le bot analyse et exécute la transaction instantanément. L’ordre finalisé est publié en tweet citant, permettant de miser sur Polymarket et Kalshi, et d’offrir en un clic la duplication, le contre-pari ou le partage. Les plateformes de marché prédictif passent ainsi d’espaces isolés à une expérience sociale virale – chaque transaction devient un contenu partageable, optimisant le coût d’acquisition utilisateur. Flipr propose également jusqu’à 5x de levier, des options stop-loss/take-profit et des types d’ordre avancés.

Quant à l’équipe et au financement, en août 2025, Flipr demeure anonyme, sans information publique sur les membres ou les tours de table.

D’après CoinGecko au 1 septembre 2025, le $FLIPR se négocie à 0,009951 $ avec une capitalisation d’environ 6,96 millions de dollars. En deux mois, le jeton est passé de moins de 2 millions à un pic de 21 millions de dollars, réalisant une croissance multipliée par 100, reflet d’une dynamique puissante. Après un plus haut à 0,02804 $ le 25 août, le prix a reflué de 64,5 % depuis le sommet, illustrant une correction marquée.

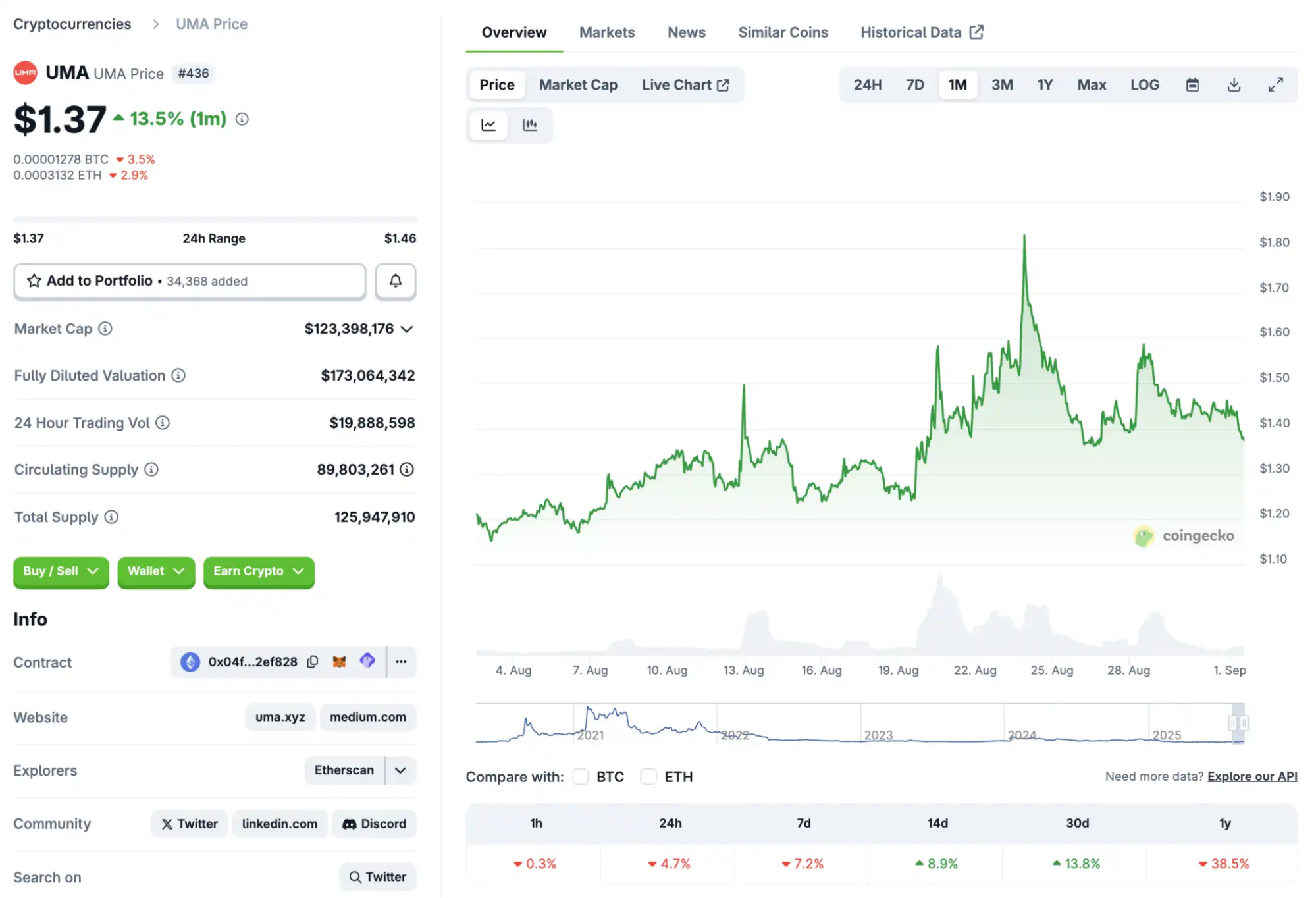

UMA : Leader d’Infrastructure des Marchés de Prédiction

UMA forme l’épine dorsale de l’infrastructure des marchés de prédiction, assurant la résolution des litiges pour des protocoles majeurs comme Polymarket et Across.

UMA (Universal Market Access) est un protocole d’oracle optimiste, reposant sur une architecture à double couche – Optimistic Oracle et Data Verification Mechanism (DVM). Selon la documentation officielle, UMA fonctionne sur le principe « supposer correct, contester si besoin » : chacun peut publier une assertion on-chain sur la véracité d’un fait, déposer une garantie, et sans contestation durant la période active, l’information est validée. Cela permet un règlement quasi instantané et sans vote, à coût minimal sur la blockchain. Les litiges sont tranchés par les détenteurs de jetons UMA via un vote hors chaîne, généralement en 48 à 96 heures.

Selon RootData, UMA a levé un total de 6,6 millions de dollars depuis 2018, principalement en amorçage. La levée de décembre 2018 a rapporté 4 millions de dollars menée par Placeholder, avec Coinbase Ventures, Dragonfly, Blockchain Capital, Bain Capital Ventures et autres. En juillet 2021, UMA a innové un financement Range Token de 2,6 millions de dollars pour améliorer la liquidité des DAO sans pression vendeuse, avec Amber Group, Wintermute et BitDAO. Ce volume de financement modéré souligne l’orientation produit et le choix d’une croissance pilotée par l’innovation plutôt que par le capital.

Pour sécuriser son réseau, UMA adopte un modèle de staking : les stakers verrouillent leurs UMA dans le contrat DVM 2.0 pour voter sur les litiges oracles, générant près de 30 % de rendement annuel et touchant les pénalités redistribuées des votes erronés. Le 12 août, UMA a lancé le Managed Optimistic Oracle V2 sur Polymarket, réservant le droit de proposer des marchés aux membres whitelistés.

Depuis l’ajout par Binance d’une paire de trading UMA le 26 août, la liquidité devrait se renforcer. À l’avenir, la viabilité d’UMA dépendra de l’équilibre entre décentralisation et maîtrise du risque de captation par les détenteurs de jetons.

Au 1 septembre 2025, le $UMA cote à 1,38 $, avec une capitalisation de 123,8 millions de dollars. Le jeton affiche +8,9 % sur 14 jours et +13,8 % sur 30 jours, signal d’un dynamisme solide à court terme. Le record historique était de 41,56 $ le 4 février 2021 ; le prix actuel marque un recul de 96,7 % depuis ce sommet, tandis que la volatilité récente s’est stabilisée.

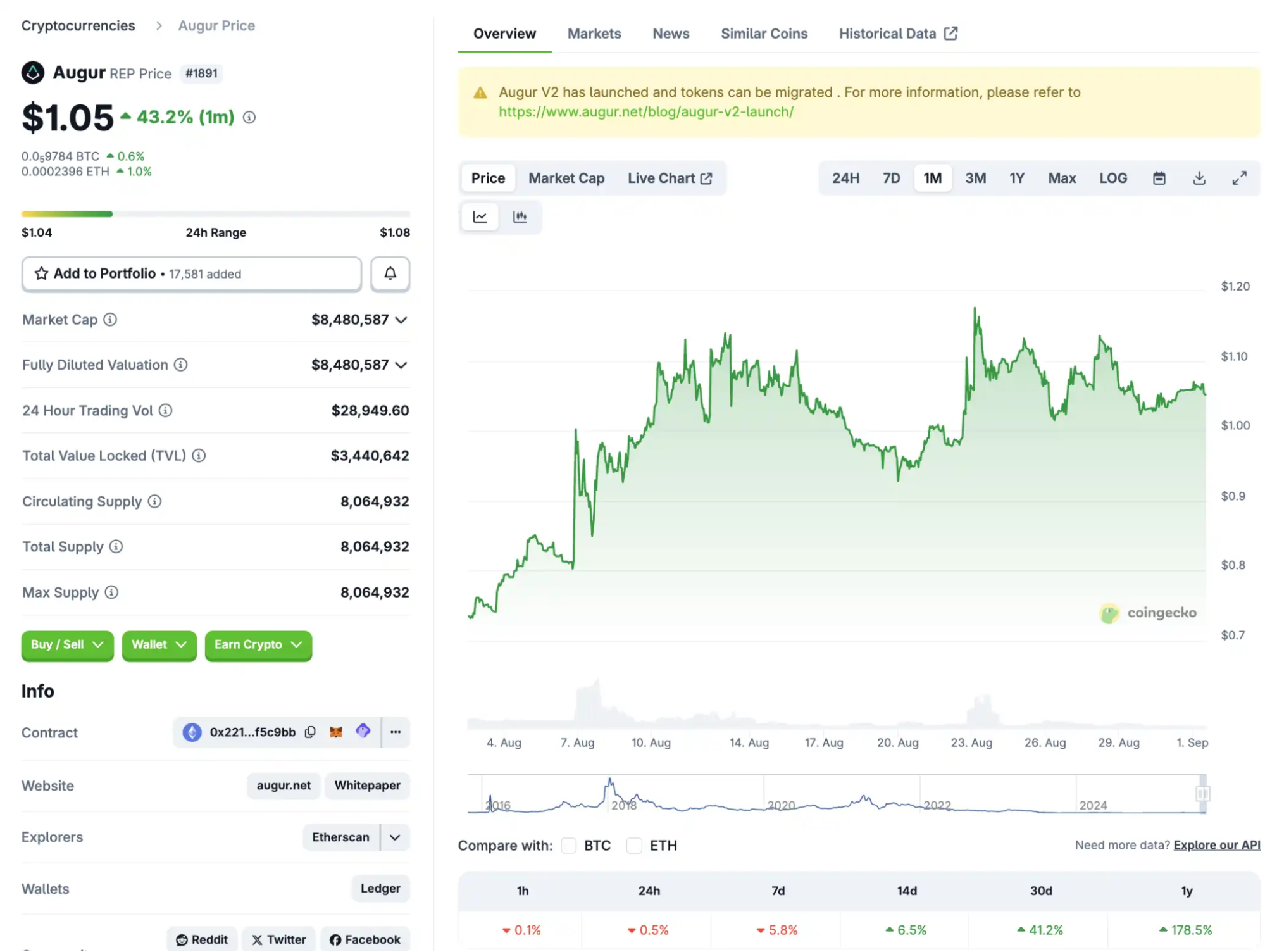

Augur : Pionnier du Marché de Prédiction Décentralisé

Augur a été le premier protocole open-source et décentralisé de marché de prédiction sur Ethereum, reconnu comme pionnier du secteur.

En novembre dernier, Vitalik Buterin évoquait Augur dans son article sur les marchés de prédiction : « En 2015, j’étais un utilisateur régulier et fervent soutien d’Augur (mon nom figure d’ailleurs dans sa page Wikipédia). J’ai gagné 58 000 $ grâce à des paris sur l’élection présidentielle américaine de 2020. »

Le protocole Augur mise sur les détenteurs de REP pour rapporter collectivement les résultats d’événements réels, sanctionnant les erreurs et récompensant le consensus par le partage des frais du protocole. Sa fonction unique de « fork en cas d’échec du consensus » autorise les détenteurs de REP à migrer vers un univers parallèle si un litige reste irrésolu, ce qui augmente le coût d’une attaque sur l’oracle et constitue une alternative au système UMA.

Son équipe fondatrice réunit trois techniciens issus de la finance. Forbes mentionne que Joey Krug, cofondateur, est aujourd’hui Co-Chief Investment Officer chez Pantera Capital, passionné de marchés de prédiction depuis la création de tableurs d’analyse de courses hippiques. Il a conçu l’architecture de la théorie des jeux Augur et dirigé le premier ICO sur Ethereum. Les cofondateurs Jeremy Gardner et Jack Peterson sont également actifs dans la blockchain, avec comme conseillers Vitalik Buterin et Ron Bernstein, fondateur d’Intrade.

L’ICO Augur s’est étalé d’août à octobre 2015, levant 8,8 millions de REP à 0,602 $ pièce, soit environ 5,3 millions de dollars, auprès de fonds tels que Pantera Capital, Multicoin Capital et 1confirmation.

Actuellement, $REP connaît un renouveau communautaire, entre incitations à la liquidité et nouvelles recherches, mais demeure confronté à des enjeux de liquidité par rapport aux anciennes plateformes. Au 1 septembre 2025, le REP cote à 1,05 $ pour une offre de 8,06 millions de jetons (entièrement débloqués), soit une capitalisation de 8,5 millions de dollars. Les rendements sur 30 jours atteignent 41,2 % et sur un an 178 %.

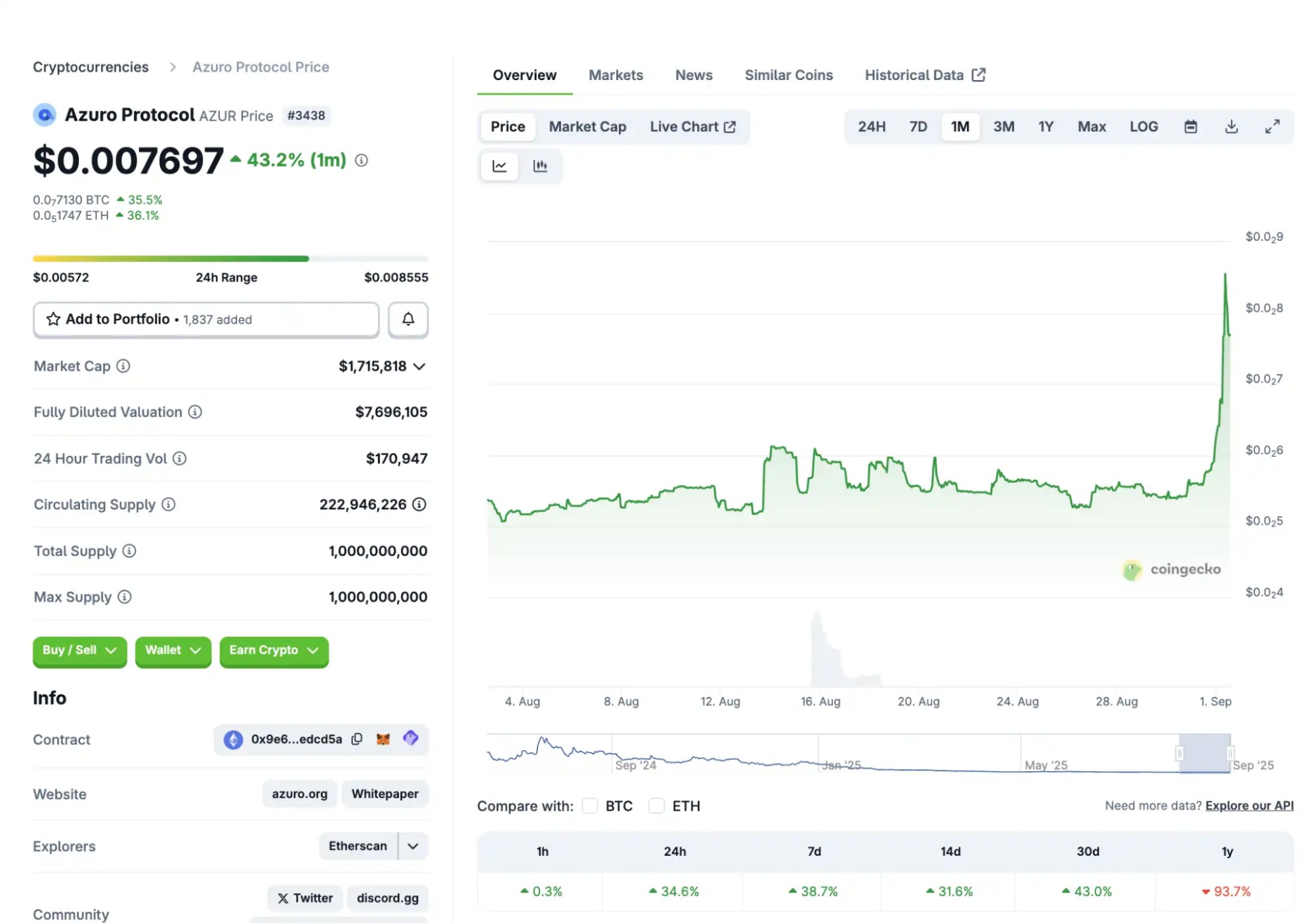

Azuro : Équipe aux Racines Profondes dans le Secteur des Jeux d’Argent Traditionnels

Azuro est un protocole d’infrastructure en marque blanche permettant de déployer en quelques minutes des applications de pronostics sportifs et événementiels on-chain. Selon la documentation technique officielle, la solution Azuro intègre trois modules prêts à l’emploi : un pool de liquidité mutualisé (les apps rejoignent un fonds commun, versent des frais et les fournisseurs de liquidité partagent rendement et résultats), une couche oracle/fournisseur de données (les parties habilitées créent des marchés « condition » avec capital/collatéral renforcé) et des hooks frontend (composants React pour lancer des jeux de prédiction ou paris sportifs brandés sans développement backend). Chaque application conserve son expérience utilisateur et son design, partage une partie des profits et échappe aux exigences de licence et de pool.

Azuro se distingue par son AMM virtuel LiquidityTree et une architecture LP singleton mutualisée, gérant cotes, liquidité, flux oracle et règlements pour éviter aux apps frontend l’implémentation de moteurs dédiés. À août 2025, le site indique plus de 30 apps actives, 530 millions de dollars de paris cumulés et 31 000 portefeuilles uniques. Comparé aux bookmakers traditionnels, Azuro propose une liquidité ouverte, des règlements transparents on-chain et des cotes fixes concurrentielles pour les développeurs. Le protocole fonctionne sur Polygon, Base, Chiliz et Gnosis, Polygon étant leader – signe de la traction et du statut stratégique d’Azuro dans cet écosystème.

Les fondateurs sont issus de la filière du pari traditionnel : le CEO Paruyr Shahbazyan a fondé Bookmaker Ratings et possède plus de dix ans d’expertise dans l’iGaming. Le financement total atteint 11 millions de dollars sur trois tours, avec des investisseurs tels que Gnosis, Flow Ventures, Arrington XRP, AllianceDAO, Delphi Digital et Fenbushi.

Au 1 septembre 2025, $AZUR dispose d’une offre d’1 milliard de jetons, dont 222,95 millions (22 %) en circulation. Son prix est de 0,007894 $ et la capitalisation de 1,81 million de dollars. Le sommet du jeton était de 0,2396 $ le 20 juillet 2024, soit une baisse de 96,6 % depuis le pic ; mais une hausse de 41,5 % sur 24 heures et 41,8 % sur 7 jours témoigne d’un regain de momentum.

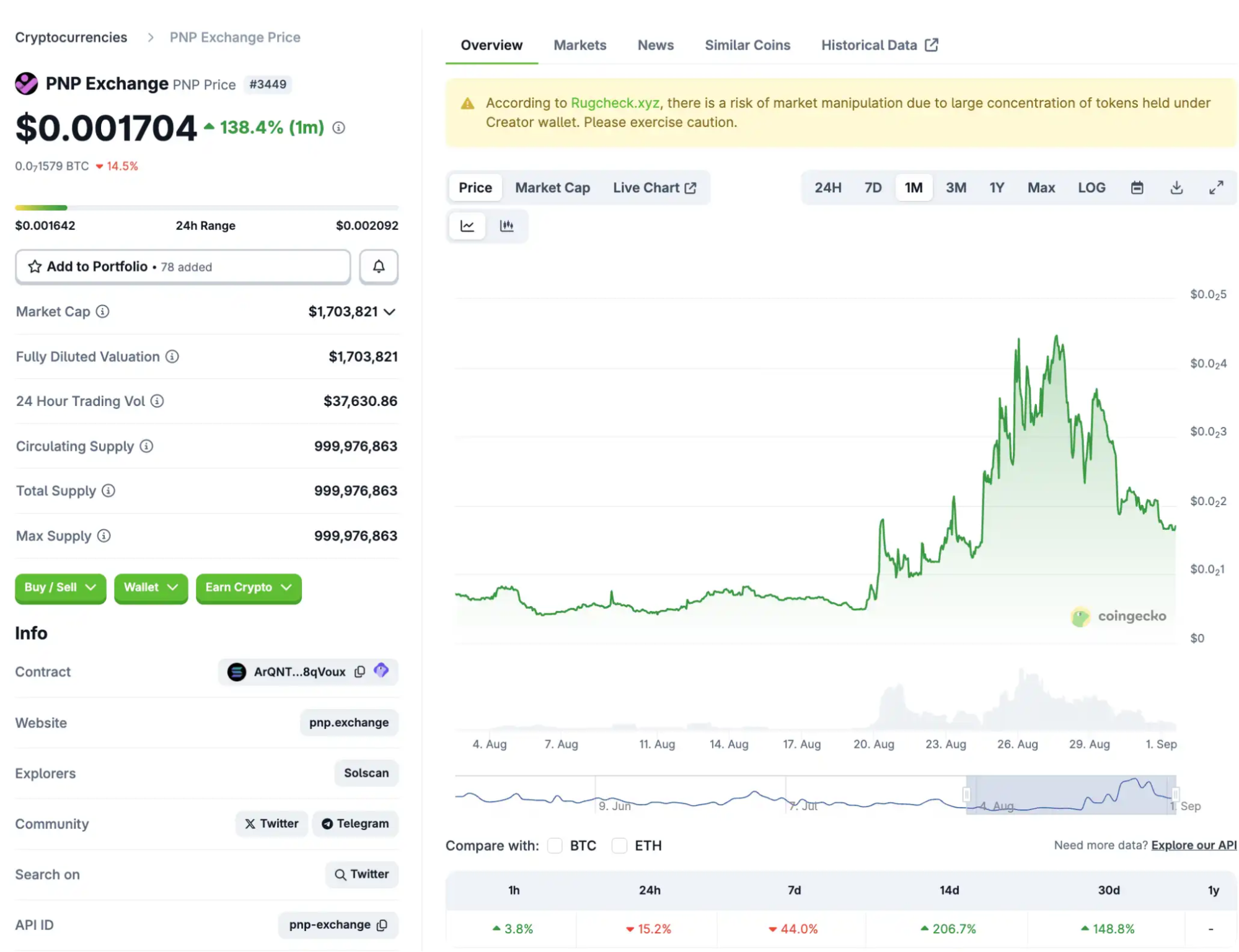

PNP Exchange : DEX de Prédiction Sans Autorisation sur Solana

PNP Exchange se présente comme une plateforme DEX de marchés de prédiction sans permission, bâtie sur Solana. Tout utilisateur peut créer des marchés oui/non sur n’importe quel thème et percevoir 50 % des frais de trading via un pool commun. La plateforme propose une tarification automatisée par courbe pour des règlements instantanés on-chain et intègre un système d’oracle LLM innovant. En agrégeant les consensus de Perplexity, Grok et les données on-chain, PNP clôt automatiquement les marchés – le premier marché token a ainsi été réglé sans intervention manuelle.

Le module « Coin MCP » illustre le rythme technique soutenu : chaque utilisateur peut lancer un marché de prédiction sur le prix, la liquidité ou la capitalisation de n’importe quel jeton, avec des périodes de règlement de 1 heure. Selon une annonce du fondateur le 28 août sur les réseaux sociaux, un SDK (kit de développement logiciel) permettra bientôt aux agents IA de créer et trader des marchés de manière automatisée, tandis que les frais de gaz diminueront de 90 % dans les 2–3 jours à venir. L’approche « Pump.fun-style » lève les obstacles à la cotation de jetons, différenciant PNP de Kalshi et Polymarket, et en fait une plateforme de trading prédictif centrée sur les memes et générée par les utilisateurs.

Le jeton $PNP est entièrement en circulation, avec environ 965 millions de jetons émis. Au 1 septembre 2025, Birdeye indique un prix de 0,001665 $ pour $PNP, une capitalisation de 1,6 million de dollars, un rendement sur 30 jours de 148,8 % et un volume d’échange 24h de 176 000 $, le tout sur Meteora DEX.

Hedgemony : Stratégies de Trading Autonomes et Pilotées par IA

Hedgemony est un algorithme de trading IA totalement autonome, conçu pour le trading prédictif en temps réel à partir de l’actualité mondiale et du sentiment politique. Selon DexScreener, son algorithme collecte près de 2 500 flux d’informations et sources politiques chaque seconde, incluant les posts X de Trump, Bloomberg, Reuters ou des médias d’État.

Son modèle basé sur transformer identifie le biais directionnel des titres mondiaux en quelques millisecondes, pour engager des transactions de futures à haute fréquence et effet de levier jusqu’à 60 secondes avant diffusion publique.

Parmi ses innovations, la couche d’exécution basée sur l’intention : l’agent IA assemble des stratégies de routage de swaps, achat progressif, délégation de rendement et gestion narrative de portefeuille selon les prompts. Actuellement en MVP (produit minimum viable) sur Arbitrum, Hedgemony prévoit d’étendre sur Base, HyperEVM et Monad.

Côté financement, Hedgemony indique avoir prolongé son tour d’amorçage, revendiquant une valorisation d’1 milliard de dollars (montant levé non divulgué). À ce stade, cette valorisation n’a pas été vérifiée par les médias ou les acteurs on-chain ; nous recommandons aux investisseurs de faire preuve de prudence, particulièrement sur des projets très précoces.

Tokenomics : $HEDGEMONY dispose d’1 milliard de jetons en circulation. Au 1 septembre 2025, le prix est de 0,005306 $, la capitalisation de 5,3 millions de dollars ; la capitalisation totalement diluée est identique à celle actuelle. Cette hausse de 64 % sur 7 jours reflète une forte activité à court terme.

On-chain, 557 portefeuilles détiennent des jetons ; le pool de liquidité totalise 371 000 $, avec 251 transactions sur 24h et 78 adresses uniques pour le trading. Les 10 premières détentions représentent 66,57 % de l’offre, le leader concentrant à lui seul près de 50 % – ce qui implique un risque élevé de concentration. Ce projet, encore à ses débuts, présente un profil risque/rendement significatif et demeure hautement spéculatif.

Avertissement :

- Ce contenu est une republication de [BlockBeats], propriété de l’auteur [律动小工]. Pour toute opposition à la republication, contactez l’équipe Gate Learn, qui traitera la demande selon la procédure d’examen.

- Avertissement : Les opinions, analyses et points de vue exprimés n’engagent que l’auteur et ne constituent pas un conseil en investissement.

- Les versions étrangères sont traduites par l’équipe Gate Learn. Sauf mention explicite de Gate, toute reproduction, distribution ou plagiat des contenus traduits est interdite.

Articles connexes

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Explication détaillée des preuves à zéro connaissance (ZKP)