350 milhões $ são apenas o começo: Os códigos ocultos da riqueza no ecossistema RWA da Arbitrum

Resumo

Para muitos, a entrada no segmento dos Real-World Assets (RWAs) tornou-se o critério para avaliar se o setor das criptomoedas alcançou a adoção generalizada. Apenas por via da conexão entre o ecossistema on-chain e a finança tradicional é que as criptomoedas podem afirmar-se como uma opção de investimento mainstream apelativa.

O que outrora era apenas especulação está a tornar-se realidade: obrigações do Tesouro dos EUA, obrigações e até ativos imobiliários foram tokenizados e integrados em redes blockchain.

Com maior clareza regulatória e evolução tecnológica, o setor dos RWAs está a ganhar tração acelerada.

Este artigo destaca o ecossistema Arbitrum, uma solução Layer 2 que lançou múltiplos projetos dedicados a RWAs. Atualmente, o valor total bloqueado (TVL) em RWAs na Arbitrum já supera os 350 mil milhões $.

Apresentamos uma visão global dos RWAs na Arbitrum, os principais projetos e iniciativas que impulsionam o seu crescimento, os ativos e fornecedores mais relevantes (com exemplos práticos), bem como riscos associados e perspetiva futura.

RWAs na Arbitrum: Perspetiva Geral

O mercado dos RWAs está em rápido crescimento. Entre os pioneiros das criptomoedas, muitos sonharam com um mundo em que profissionais de Wall Street recorrido a cripto. Hoje, esse cenário é já uma realidade, com ativos reais devidamente tokenizados e crescentemente utilizados na blockchain.

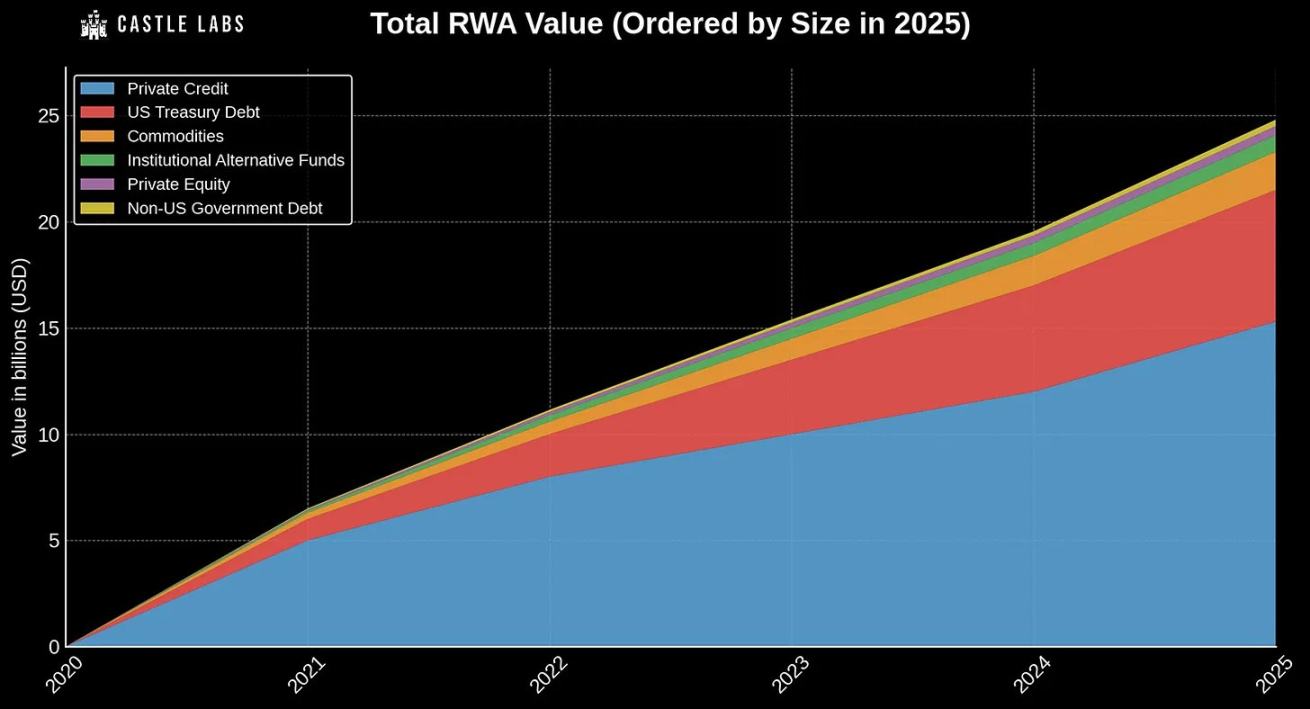

Fonte: rwa.xyz

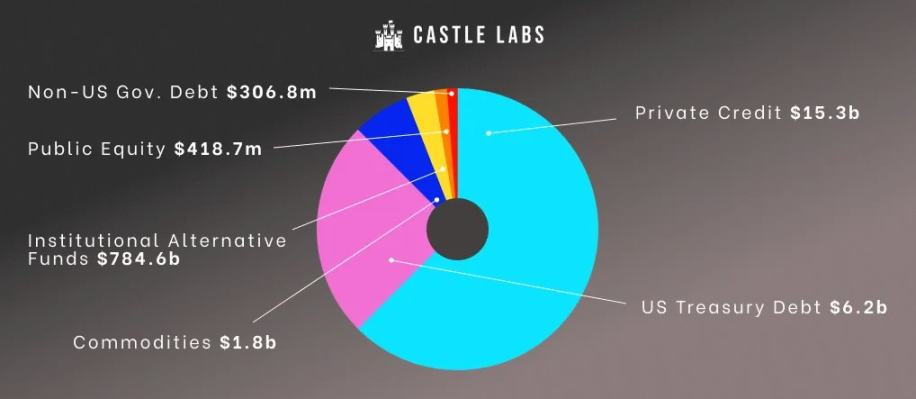

Atualmente, o valor total dos RWAs ultrapassa os 25 mil milhões $, repartido da seguinte forma:

Fonte: rwa.xyz

- Crédito Privado: 15,3 mil milhões $ (60%)

- Obrigações do Tesouro dos EUA: 6,2 mil milhões $ (26,9%)

- Commodities: 1,8 mil milhões $ (7,2%)

- Fundos institucionais alternativos: 784 milhões $ (3,26%)

- Private equity: 418,7 milhões $ (1,71%)

- Obrigações governamentais não EUA: 306 milhões $ (~1,2%)

Esta evolução resulta de vários fatores convergentes:

- Quadros regulatórios sólidos para ativos digitais

- Infraestrutura tecnológica avançada e confiável

- Crescente interesse institucional

O setor cripto está a ser integrado nos quadros regulatórios mainstream; exemplos como o MiCA europeu ou o GENIUS Act norte-americano demonstram que estes ativos estão a afirmar-se como legítimos no sistema financeiro internacional.

Em simultâneo, redes como Bitcoin e Ethereum operam de forma segura há mais de uma década, atestando robustez, atividade e descentralização.

Contudo, pelas suas especificidades, os RWAs exigem garantias reforçadas antes da tokenização. Por esse motivo, as soluções Layer 2 tornaram-se especialmente interessantes para investidores institucionais, oferecendo custos sensivelmente inferiores aos da mainnet Ethereum.

Entre as diversas soluções Layer 2, a Arbitrum destaca-se como uma das plataformas de RWAs de crescimento mais acelerado.

Porquê escolher a Arbitrum?

- Infraestrutura tecnológica robusta e testada

- Espaço de bloco verdadeiramente neutro

- Um dos maiores pools de capital das criptomoedas

O ecossistema técnico da Arbitrum, impulsionado por inovações como Stylus e Timeboost, posiciona a plataforma como alternativa sólida à mainnet Ethereum.

A infraestrutura de backend da Arbitrum é utilizada por projetos como Hyperliquidx na ponte cross-chain USDC, ampliando o seu valor para além do ecossistema nativo. Isto reforça o conceito de neutralidade credível: a rede opera de forma imparcial, tratando todos os utilizadores, aplicações e resultados com equidade.

Porquê é relevante a neutralidade credível?

- Confiança: utilizadores e instituições preferem plataformas sem alterações arbitrárias nem favoritismos

- Segurança: sistemas neutros são menos vulneráveis a manipulação e riscos de concentração

- Composabilidade: o DeFi pode crescer quando os developers confiam que nenhum protocolo beneficia de tratamento especial

- Confiança institucional: na ótica dos RWAs, a neutralidade garante a ausência de riscos ocultos, como censura ou governação enviesada

Arbitrum dispõe do sexto maior pool de capital das criptomoedas, com ativos acima de 1,17 mil milhões $, e de um dos ecossistemas de stablecoins mais avançados.

Ao representar ativos tangíveis e instrumentos geradores de rendimento, os RWAs aproveitam a programabilidade e a transparência da blockchain, abrindo novas opções de investimento diversificado, retornos estáveis e maior eficiência de capital para instituições e DAOs.

Principais Propostas impulsionadoras do Crescimento

Esta secção resume o desenvolvimento dos RWAs na Arbitrum. Os primeiros avanços resultaram da ação conjunta da Arbitrum Foundation e do Arbitrum DAO.

A primeira iniciativa do DAO foi a Stable Treasury Endowment Proposal (STEP), à qual se seguiram o programa de RWA Innovation Grants, propostas de gestão de tesouraria e, posteriormente, o STEP 2.

STEP (abril 2024)

A proposta visava alocar mais de 85 milhões $ (35 milhões ARB) em obrigações do Tesouro dos EUA tokenizadas e outros RWAs, através de emissores institucionais.

Após análise detalhada dos candidatos, vários fornecedores foram escolhidos para o piloto:

- BUIDL da Securitize

- USDY da Ondo Finance

- USTB da Superstate

- USDM da Mountain Protocol

- TBill da OpenEden

- bIB01 da Backed

Os critérios de seleção foram:

- Ausência de restrições de investimento

- Estrutura organizacional clara e unificada

- Volume relevante sob gestão, cobertura ISIN ampla, equipas experientes

- Preferência por ferramentas públicas e redes descentralizadas

- Evitar fornecedores com sobreposição de governação descentralizada

- Documentação rigorosa e completa

Para que o projeto não se esgote nestes fornecedores, o STEP prevê alocar anualmente 1% da tesouraria do DAO em RWAs tokenizados durante cinco anos. Isto permite ganhar experiência prática e equilibrar o desenvolvimento do ecossistema com a proteção do capital. Futuras iterações poderão centrar-se num único objetivo.

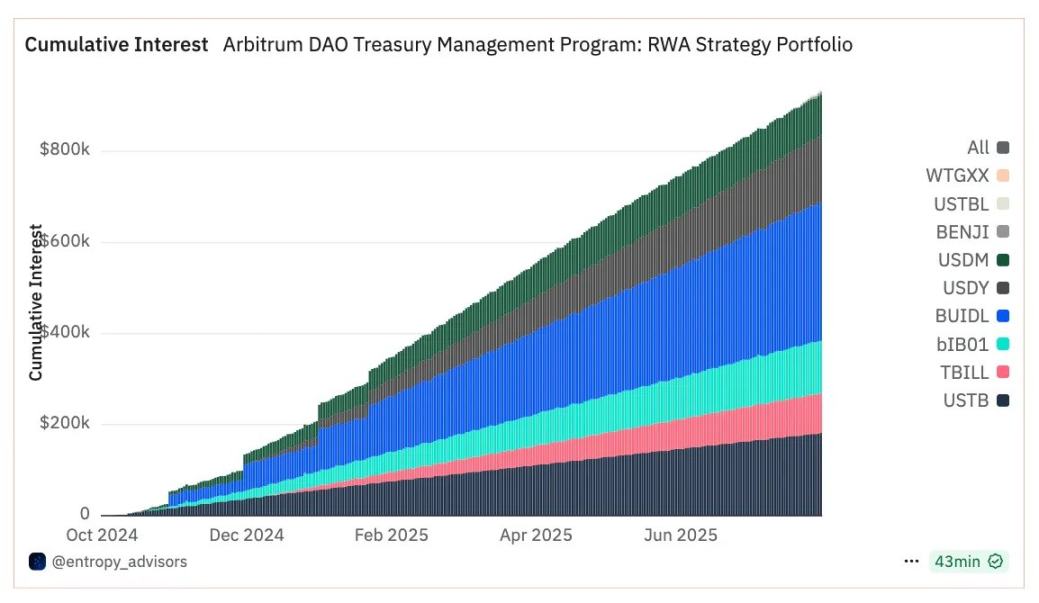

O STEP apresentou resultados notáveis, gerando 600 000 $ em juros para o Arbitrum DAO em menos de um ano.

Eis a evolução mensal acumulada:

O diferencial do STEP reside no cumprimento de princípios claros na relação com emissores institucionais:

- Avaliação e seleção direta de ativos estáveis e geradores de rendimento, sem intermediários

- Processo guiado por RFP: os protocolos submetem candidaturas para análise

- Instituições concorrem diretamente em fóruns descentralizados, procurando retornos sustentáveis para o DAO

RWAIG (Real-World Asset Innovation Grants) - junho 2024

A Arbitrum Foundation lançou as RWA Innovation Grants (RWAIG), um programa piloto de dois meses (junho a agosto 2024), com orçamento de 300 000 ARB, promovendo integração, painel analítico e pesquisa RWA na Arbitrum.

Principais objetivos:

- Impulsionar decisivamente a atividade RWA na Arbitrum e proteger o crescimento da plataforma

- Explorar alocação da tesouraria do DAO em RWAs e tokenização na blockchain

- Expandir a integração dos RWAs em apps já existentes, como GMX, Aave e Pendle

Foram financiados oito projetos:

- RWA Research: apoio à literacia financeira dos utilizadores na área

- PYOR: painel analítico para RWAs

- Mystic Finance: mercado de crédito que permite empréstimos de stablecoins contra RWAs

- Jia: tokenização de créditos de PME

- Truflation: dados de inflação em tempo real

- Backed Finance: produtos estruturados ligados a valores mobiliários

- Infinfty: token ERC-6651 para rastreio integral do ciclo de vida dos RWAs—aquisição, desempenho, propriedade e impacto ambiental

Gestão de Tesouraria (dezembro 2024)

No final de 2024, foi apresentada uma proposta de gestão de tesouraria que complementa o STEP, focando-se em estratégias com tokens ARB para gerar rendimento passivo na blockchain, em vez de manter ativos parados.

Objetivos:

- Gestão de ativos: alocar 25 milhões ARB em estratégias na blockchain para rendimento

- Conversão em stablecoins: facilitar trocas ARB–stablecoin com mínimo slippage

- Liquidez em stablecoins: converter 15 milhões ARB em stablecoins e investir em estratégias de baixo risco, garantindo operações DAO e pagamentos a fornecedores de serviços

- Diversificação e retorno ajustado ao risco: maximizar estabilidade e segurança

A estratégia subdivide-se em:

- Tesouraria: reservar 10 milhões ARB em estratégias exclusivas ARB, converter 15 milhões ARB em stablecoins para a conta de operações do DAO

- Crescimento: alocar 7 500 ETH em estratégias DeFi

STEP 2 (janeiro 2025)

Na sequência do sucesso do STEP, o STEP 2 foi aprovado, com alocação adicional de 35 milhões ARB (aproximadamente 15,7 milhões $).

Após análise de mais de 50 candidaturas, o comité STEP distribuiu os ativos da seguinte forma:

- WisdomTree WTGXX: 30%

- Spiko USTBL: 35%

- Franklin Templeton FOBXX (BENJI): 35%

O STEP 2 beneficiou de apoio DAO esmagador: quase 89% favorável, 11% abstenção e apenas 0,01% contra.

Em conjunto, estas iniciativas aceleraram a evolução dos RWAs na blockchain da Arbitrum, com o TVL a subir de quase zero para mais de 70 milhões $ em menos de um ano.

O cenário atual ilustra o ritmo do desenvolvimento dos RWAs na Arbitrum. Na secção seguinte, analisamos ativos, emissores e tendências usando dados blockchain.

Crescimento dos RWAs na Arbitrum

Com baixas taxas, arquitetura eficiente e neutralidade credível, a Arbitrum está a construir um ecossistema de emissores, fornecedores de infraestrutura e programas de incentivos para escalar a tokenização de ativos.

A Arbitrum começou por se focar nos blocos fundamentais do DeFi—DEXs, crédito e agregadores de rentabilidade—mas o interesse em trazer ativos fora da cadeia para a blockchain cresceu após experiências pioneiras com obrigações do Tesouro dos EUA tokenizadas em Ethereum, em 2022.

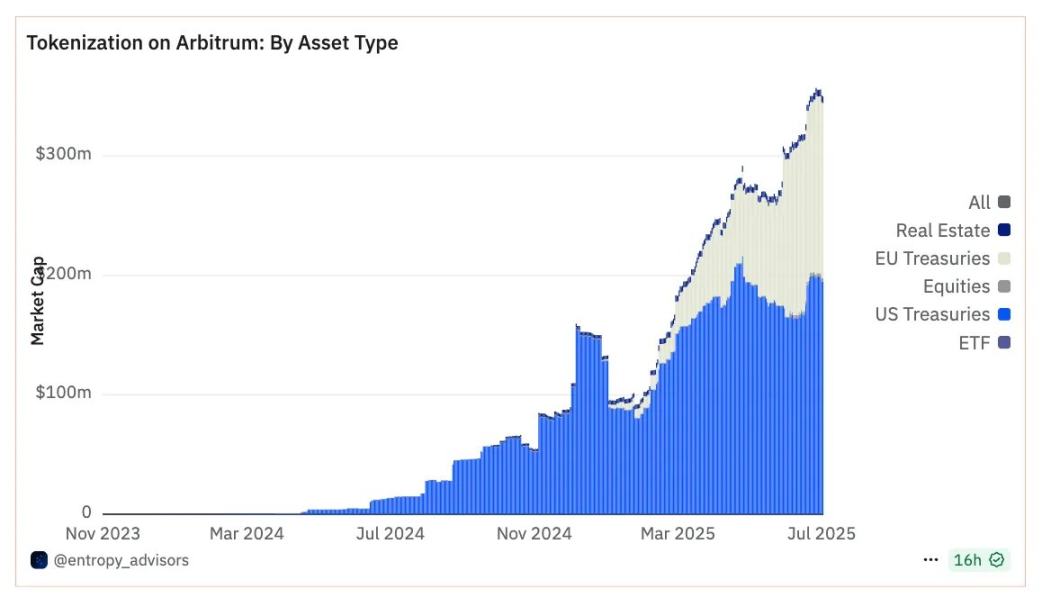

Hoje, a capitalização de mercado em RWAs na Arbitrum aproxima-se dos 350 milhões $, com mais de 129 ativos tokenizados. Apesar do crescimento, representa apenas cerca de 1,39% do mercado global RWA na blockchain, o que revela amplo potencial de evolução.

Algumas projeções para o setor RWA incluem:

- 16 biliões $ até 2030 (10% do PIB global)

- 30 biliões $ a partir de 2034

Se o primeiro cenário se concretizar, o setor poderá multiplicar-se por 40 nos próximos cinco anos.

Como uma das redes RWA na blockchain mais consolidadas, a Arbitrum está bem posicionada para beneficiar deste ciclo.

Trajetória de Crescimento RWA na Arbitrum

Em 2024, o TVL de RWAs na Arbitrum subiu de valores residuais para cerca de 85 milhões $ no fim do ano.

Este crescimento distribui-se por três fases, alinhadas com as iniciativas referidas:

- Crescimento Inicial (Q1 2024): TVL de quase zero para mais de 5 milhões $

- Crescimento Acentuado (Q2 2024): no primeiro semestre, TVL aumenta de cerca de 20 milhões $ para ~70 milhões $, sincronizado com alocações STEP 1

- Expansão Sustentada: com novas alocações DAO (STEP 2) e entrada de emissores como Spiko, WisdomTree e BlackRock, antecipa-se crescimento contínuo em 2025

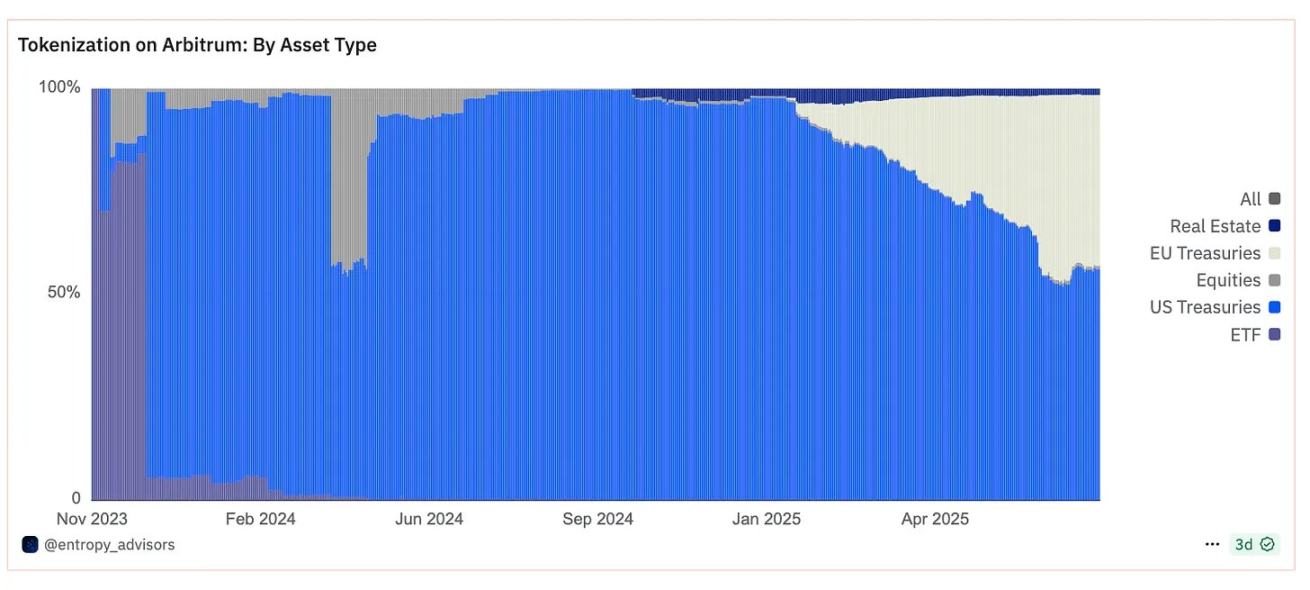

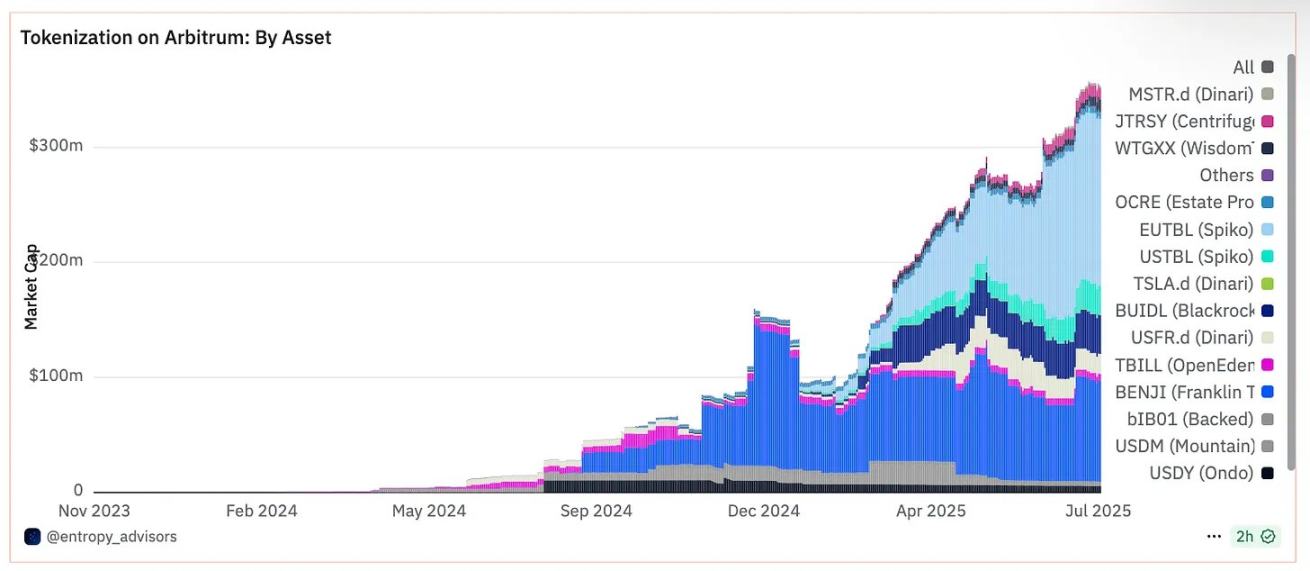

Esta evolução é refletida na composição dos ativos na blockchain. Em 2024, as obrigações do Tesouro dos EUA dominam, mas novos tipos de ativos vêm ganhando espaço.

As obrigações do Tesouro dos EUA mantêm a liderança (197 milhões $), mas obrigações governamentais da zona euro já se aproximam (150 milhões $). Ativos alternativos como imobiliário, ações e ETFs começam a destacar-se.

RWAs: Ativos e Emissores

Analisemos agora as principais classes de produtos RWA, com foco nos dez principais em valor e sua distribuição por emissor.

Spiko

A Spiko desenvolveu uma plataforma na blockchain para emissão e distribuição de valores mobiliários tokenizados.

Autorizada pela Autoridade dos Mercados Financeiros francesa (AMF), a Spiko disponibiliza dois fundos monetários:

- Spiko Euro (EUTBL)

- Spiko Dollar (USTBL)

Ambos são colateralizados por obrigações públicas de curto prazo e oferecem rendimentos próximos da taxa de referência dos bancos centrais. São dos produtos mais usados, com o EUTBL em primeiro lugar (146 milhões $) e o USTBL em quarto (24,8 milhões $)—demonstração de que a dívida pública de curto prazo continua a ser o maior caso de uso na blockchain.

Franklin Templeton

A Franklin Templeton é uma gestora internacional cotada na NYSE (BEN).

Para trazer fundos mútuos tokenizados na blockchain, lançou a aplicação móvel BENJI, baseada em sistema próprio de registo para valores mobiliários tokenizados e cripto.

Cada token BENJI representa uma unidade do Franklin OnChain U.S. Government Money Fund (FOBXX). BENJI é atualmente o segundo maior produto RWA da Arbitrum, avaliado em mais de 87 milhões $.

Securitize

A Securitize oferece acesso a valores mobiliários tokenizados a investidores institucionais.

Na Arbitrum, disponibiliza o USD Institutional Digital Liquidity Fund (BUIDL) da BlackRock.

Este produto tokenizado de obrigações do Tesouro dos EUA de curto prazo paga rendimento em dólares na blockchain e está avaliado acima de 33 milhões $.

Dinari

A Dinari permite tokenizar ações, ETFs e índices (“dShares”), colateralizados na proporção de 1:1 pelos ativos subjacentes.

Na Arbitrum, a Dinari oferece:

- WisdomTree Floating Rate U.S. Treasury Fund (USFR.d): mais de 15 milhões $; acesso económico a obrigações públicas de taxa variável dos EUA

- Ação MicroStrategy tokenizada (MSTR.d): 1,8 milhões $

- Ação Tesla tokenizada (TSLA.d): 450 000 $

- ETF S&P 500 Trust tokenizado (SPY.d): ~141 000 $

Estes ativos evidenciam o potencial da tokenização de ações e índices, embora ainda sejam uma fração da Arbitrum.

OpenEden

A OpenEden proporciona acesso a valores mobiliários tokenizados dos EUA, sendo licenciada pela Bermuda Monetary Authority e detendo rating “investment grade” da Moody’s.

É um dos principais emissores de obrigações do Tesouro dos EUA tokenizadas na Europa e Ásia, sobretudo via o pool TBILL para dívida pública de curto prazo, com mais de 5,8 milhões $ em depósitos.

Ondo

A Ondo faculta acesso a produtos institucionais.

O seu produto USDY na Arbitrum tem crescido fortemente, com 5,7 milhões $ em circulação.

O USDY é uma stablecoin remunerada colateralizada por obrigações do Tesouro dos EUA, oferecendo um rendimento anual próximo de 4,29%.

A oferta RWA na Arbitrum é já diversa, mas o ecossistema está ainda numa fase embrionária.

O futuro dependerá de:

- Ampliação transversal das classes de ativos

- Foco estratégico nos RWAs como eixo central

- Cooperação entre Arbitrum Alliance Entities (AAEs)

- Promoção ativa do desenvolvimento institucional

Horizonte Futuro

Depois dos emissores do STEP 1, o STEP 2 trouxe novos fornecedores, ampliando a diversidade de ativos e produtos em Arbitrum.

Se o atual ritmo de crescimento do TVL RWA se mantiver, antecipa-se:

- Formação de um ecossistema RWA acima do bilião de dólares

- Maior inclusão de novas categorias de ativos (crédito privado, imobiliário, stablecoins remuneradas, etc.)

- Interoperabilidade mais profunda entre redes blockchain

Apesar destes progressos, a Arbitrum tem ainda amplo espaço para reforçar a sua liderança. No ranking de TVL por rede, surge em sétimo lugar; os seus 350 milhões $ equivalem apenas a 1,39% do valor RWA na blockchain global.

Para acelerar, a Arbitrum deve explorar novas áreas em crédito privado, dívida, metais preciosos e ações.

Pela participação ativa da Entropy na gestão da tesouraria e projetos RWA da Arbitrum, ouvimos Matt sobre as perspetivas de futuro. Eis o seu comentário:

“Atualmente, muitos emissores RWA centram-se na redução dos custos operacionais da emissão e transferência, mas escalar esse esforço demorará. O próximo salto dos RWAs na Arbitrum será torná-los composáveis. Não basta multiplicar tipos de ativos ou emissores—isso é apenas o início. O salto decisivo virá quando estes ativos se conectarem com todos os blocos DeFi eficientes criados na última década—exchanges, crédito, ferramentas de índice, otimização de pools e tudo o que surgir a seguir. O objetivo é transferibilidade aberta e sem permissão: tornar os RWAs tão flexíveis como os criptoativos nativos. Ainda estamos longe disso (a regulação é um grande desafio), mas esse é o nosso horizonte. O mais entusiasmante é que líderes institucionais como Franklin e WisdomTree já emitem tokens próprios. Isto é verdadeira participação institucional, e espero que esta tendência se reforce. Se o dinamismo na blockchain dos RWAs—negociação e empréstimos—even que sob infraestruturas permissionadas baseadas em Arbitrum, evoluir, desbloquearemos um novo paradigma.”

Partilhamos esta visão, especialmente no que toca à composabilidade e acesso. As aplicações RWA na blockchain estão a arrancar—antevemos um futuro em que obrigações do Tesouro dos EUA, obrigações, ações e commodities serão não só tokenizadas, mas plenamente integradas no DeFi.

Nota metodológica: Este relatório sobre RWAs exclui stablecoins, já que o objetivo é evidenciar a gama de ativos hoje disponíveis na Arbitrum.

Face às conclusões, importa também realçar os riscos e fatores críticos.

Riscos e Perspetiva

- Desfasamento token–ecossistema: O crescimento dos RWAs no mundo real não impacta automaticamente o valor do token ARB

- Concentração de ativos: As obrigações do Tesouro dos EUA de curto prazo continuam a dominar o TVL, sublinhando a necessidade de diversificação para crédito privado, obrigações corporativas, imobiliário e mais

- Evolução regulatória: A regulação cripto avança, mas o enquadramento para valores mobiliários tokenizados permanece incerto e a emissão institucional requer maior clareza normativa entre jurisdições

O alargamento da base de emissores e a inclusão de categorias como crédito privado e imobiliário poderá elevar o TVL RWA na Arbitrum para perto de 1 mil milhões $ até ao final do ano.

Com STEP 2 e planos de gestão de tesouraria em execução, são esperados novos insights para fundamentar estratégias e acompanhar os resultados.

Conclusão

Em pouco mais de um ano, o TVL RWA na Arbitrum disparou de quase zero para 350 milhões $.

A iniciativa STEP e as estratégias DAO foram determinantes para o arranque, enquanto uma oferta diversificada de produtos institucionais—obrigações do Tesouro dos EUA de curto prazo, fundos monetários, ações tokenizadas—foi lançada.

A entrada de instituições como Franklin Templeton e WisdomTree reforçou a reputação da Arbitrum como rede de confiança, neutra e eficiente para finança institucional na blockchain.

Mas este caminho está apenas a iniciar.

Para além dos riscos e desafios referidos, a Arbitrum enfrentará novas oportunidades estratégicas nos próximos meses.

Nomeadamente, expandir o portefólio para RWAs menos representados—crédito privado, imobiliário e commodities—e, fundamentalmente, aprofundar a composabilidade destes novos produtos com a base DeFi da Arbitrum (DEXs, crédito, pools, etc.).

Com STEP 2 e gestão de tesouraria a gerarem dinâmica, a cooperação entre o DAO, parceiros da aliança e instituições será essencial para afirmar a liderança da Arbitrum em RWAs a longo prazo.

Disclaimer:

- Artigo republicado de [Foresight News]. Direitos de autor pertencem ao autor original [Castle Labs]. Para questões relativas a esta republicação, contacte a equipa Gate Learn, que dará resposta célere de acordo com os procedimentos aplicáveis.

- Declaração: As opiniões e pontos de vista expressos neste artigo são da exclusiva responsabilidade do autor, não constituindo aconselhamento financeiro ou de investimento.

- Outras versões linguísticas foram traduzidas pela equipa Gate Learn. Não é permitida reprodução, distribuição ou cópia do conteúdo traduzido sem atribuição explícita à Gate como fonte.

Artigos relacionados

Um Guia Abrangente para LayerEdge

Batalha das Cadeias Públicas: Análise dos Dados na Cadeia e Lógica de Investimento de ETH, SOL, SUI, APT, BNB e TON

Uma Análise Aprofundada do Inkonchain

O que é a Rede Plume

As 5 Melhores Carteiras no Mantle