價值 56 億美元的 Hyperliquid 未來之戰

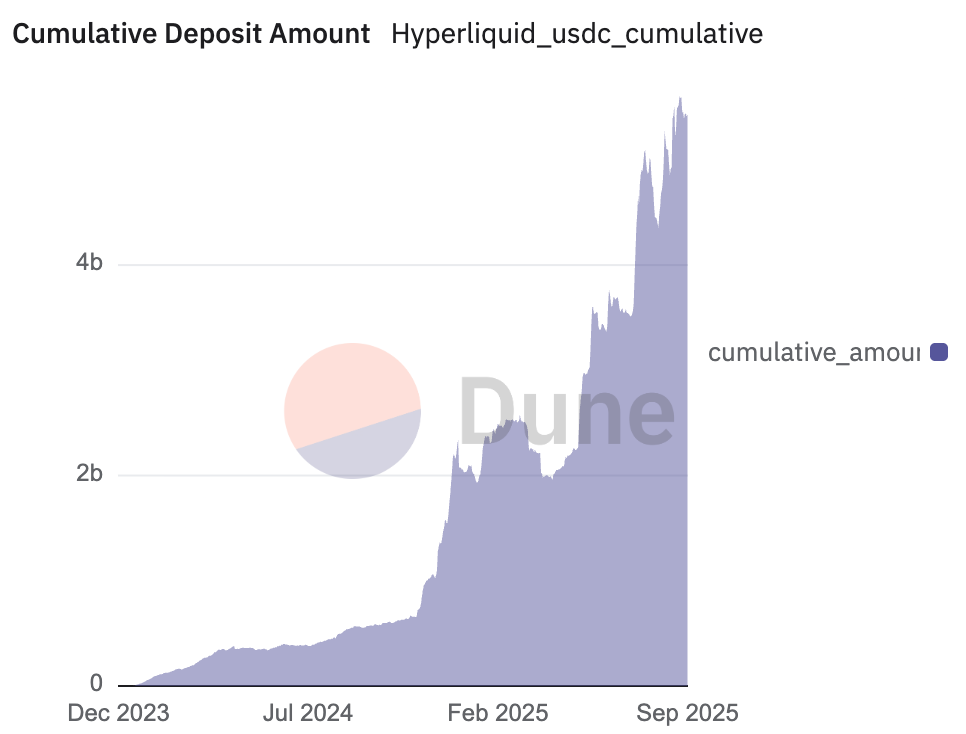

在 Hyperliquid——目前 DeFi 領域成長最快的永續合約交易所之一——有著價值數十億美元的獎勵池等待解鎖。憑藉流暢的用戶體驗與急劇攀升的活躍使用者數,該平台已成為鏈上衍生品市場的主要據點。目前,平台內穩定幣餘額已突破 56 億美元,絕大多數來自 Circle 的 USDC,驅動著交易引擎。

充沛的資本為平台底層儲備創造巨額營收,但目前收益仍流向外部。現在,Hyperliquid 社群正積極推動,期望讓這部分收入回歸自家生態。

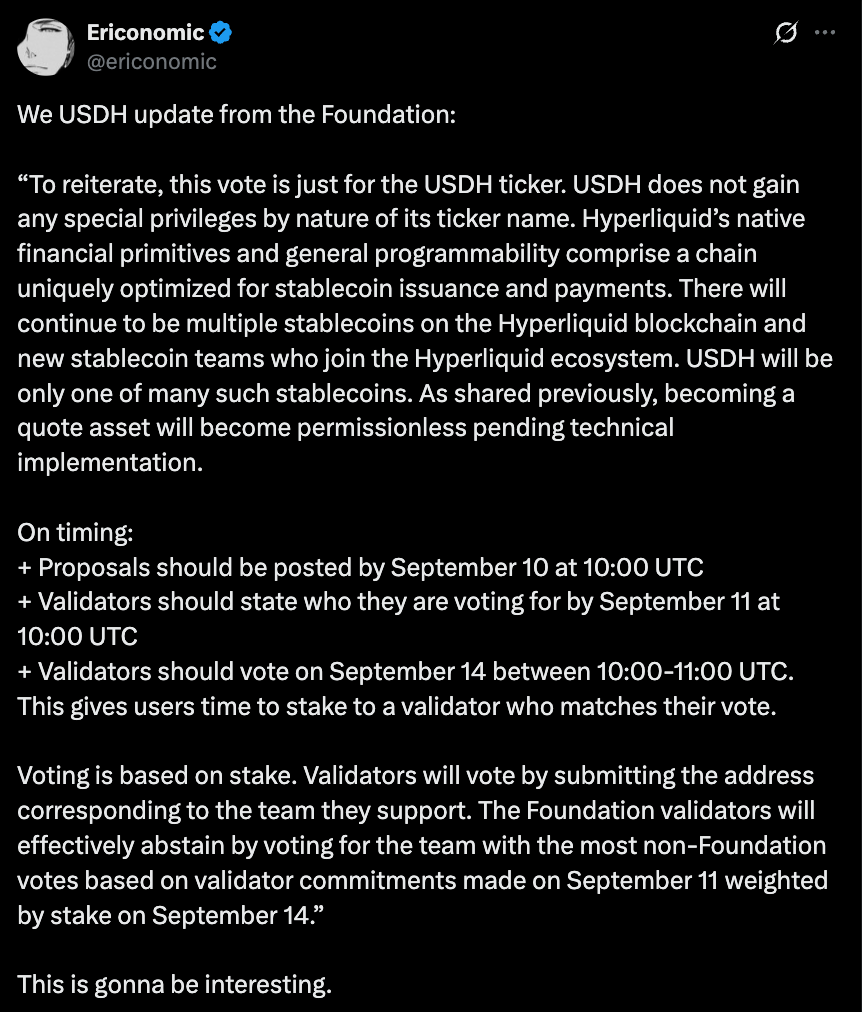

9 月 14 日,Hyperliquid 將迎來關鍵時刻。所有驗證者將投票決定誰將擁有 USDH——首個平台原生穩定幣的發行權。這場投票不只是分配一個代幣,更是決定誰將掌控資金回流生態的金融引擎。整個流程高度公開透明,彷彿鏈上的「十億美元級」招標或國債拍賣。驗證者透過質押 HYPE,不僅保障鏈安全,也成為決策委員會——負責決定 USDH 的發行權歸屬,並規劃數十億美元獲利分配。

此次競選陣營分明:一方是承諾深耕社群、高度協同的加密原生技術團隊,另一方則是資金充裕、運作成熟的傳統機構派。

成熟模式:每年 2,200 萬美元的確定性機會

想洞悉競爭本質,必須追蹤資金流向。目前,USDC 擁有絕對主導地位。Circle 作為發行方,經由將儲備資產存入美國國債並收取利息持續獲利——單季淨收益達 6,580 萬美元。Hyperliquid 正計畫複製這項商業模式。

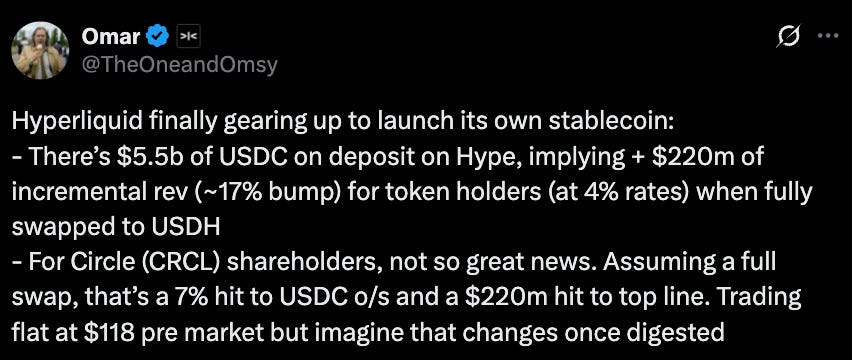

只要平台以自家 USDH 替換第三方穩定幣,價值將不再外流,收入也能在內部閉環運作。以現有資金餘額計算,USDH 儲備每年可為平台帶來 2,200 萬美元收益。Hyperliquid 的角色也將由「穩定幣用戶」躍升為「資金主控者」。而對 Circle 而言挑戰巨大:若失去 Hyperliquid 資金流,Circle 可能瞬間損失高達 10% 整體收入,凸顯其高度依賴利息回報。

社群真正要決定的,並非是否爭取這分收益,而是該信任哪個團隊來實現這筆收入。

Circle 並未被動應對。USDH 提案提出前,Circle 已於 7 月底宣布引入 USDC 原生支援及 CCTP V2 至 Hyperliquid。升級後 USDC 能在多鏈間高效流動、資本利用率更高,無需包裹代幣或傳統跨鏈橋。同時,Circle Mint 建立機構級加密貨幣/法幣通道。Circle 的態度明確:USDC 發行方不會輕易放棄 Hyperliquid 流動性,將與競爭者激烈交鋒。

競選方案:多元理念的較量

圍繞 USDH,Hyperliquid 社群提案多元,各自代表平台未來不同策略選擇。

Native Markets 團隊(Hyperliquid 原生團隊)於 USDH 發行後即加入競選,其方案強調 GENIUS Act 合規,量身打造專屬 Hyperliquid。計畫包括整合法幣通道實現資金自由流通,並由 Hyperliquid Assistance Fund 共享收入。成員包含 Uniswap Labs 前總裁 MC Lader 等資深業界人士。不過社群疑慮其競選時機與資金實力。此方案強調本地優勢——合規、鏈上技術、價值回流生態一致。核心優勢在本地項目公信力與 $HYPE 深度綁定,劣勢則在於交付週期及資源儲備充足性。

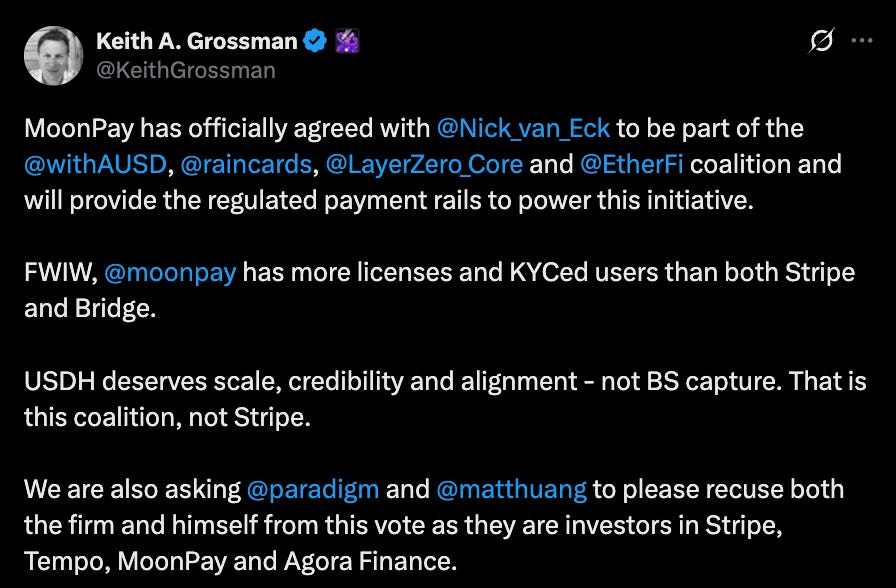

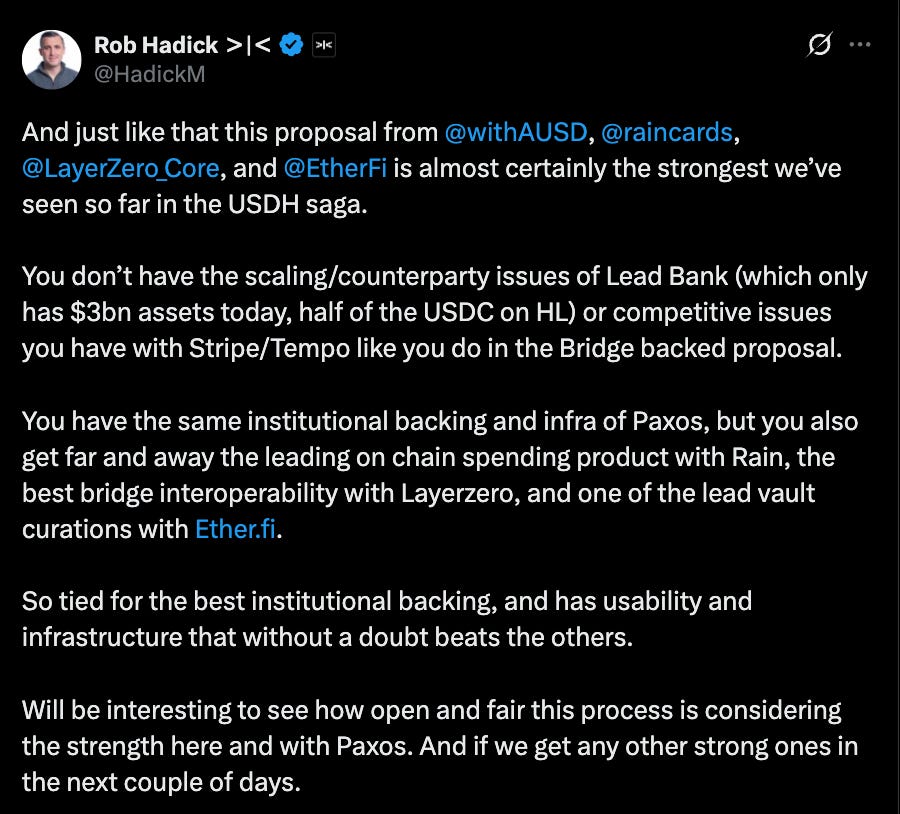

目前最受矚目的提案來自穩定幣基建商 Agora,攜手 MoonPay(覆蓋範圍及合規用戶數遠超 Stripe 的加密入金服務)、

Rain(鏈上消費及卡服務)、LayerZero(頂級跨鏈互操作框架)。

該方案剛獲 Paradigm 領投 5,000 萬美元資金,重點在以儲備證明強化合規。儲備由 State Street 託管、VanEck 管理、Chaos Labs 審計。團隊承諾攜手 Cross River、Customers Bank 等夥伴,首日提供 1,000 萬美元流動性。Agora 提出機構背書、穩健模式,承諾每一美元淨收入都回流 Hyperliquid 生態。USDH 規模越大,HYPE 持有者獲得收益越豐厚。優勢是機構信譽、資本保障、分銷能力;劣勢則是高度依賴銀行、託管方,風險回歸鏈下。

Stripe 以 11 億美元收購 Bridge,提倡讓 USDH 成為全球穩定幣支付網路基礎。Bridge 協助企業於 100 多國低費率、近乎即時結算 USDC 等穩定幣,Stripe 強化監管合規性、開發者友善的 API,以及提款卡/支付功能整合。Stripe 並於 Bridge 推出自家法幣穩定幣 USDB,旨在避開外部區塊鏈成本,打造獨自壁壘。優勢在 Stripe 的規模、品牌、通路讓 USDH 進軍主流支付市場。隱憂在「策略收編」:Stripe 若以自家鏈(Tempo)及錢包(Privy)實施縱向整合,可能掌控 Hyperliquid 貨幣生態。

其他方案則劃出不同路線。Paxos 為紐約合規信託公司,主打合規優先,承諾 USDH 儲備 95% 利息全數回購 HYPE,並於 PayPal、Venmo、MercadoLibre 等其支持網路上線 HYPE,打造獨家機構分銷通路。即使美國監管環境更友善,Paxos 依然以穩定與合規為長期合法根基。但其風險在於全然依賴法幣託管,受美國銀行、監管體系不確定性影響——這正是 BUSD 曾遇到的疑慮。

Frax Finance 另闢 DeFi 原生路徑。方案源於加密社群,重視鏈上機制、社群治理、收益共享,吸引加密創新者。設計以 frxUSD 和美國國債(BlackRock 管理)1:1 支持 USDH,可無縫兌換 USDC、USDT、frxUSD、法幣。Frax 承諾 100% 收益歸 Hyperliquid 使用者,治理全面交由驗證者。優勢為高收益、社群驅動、加密精神落實;劣勢則是對 frxUSD 與鏈下國債依賴,外部風險及採用程度較低。

Konelia 是本次競選的小型參賽者,採用同樣鏈上競價機制。方案主打合規發行與儲備管理,並針對 Hyperliquid 高性能 Layer 1 生態量身打造。雖獲官方肯定資格與 L1 客製方案,但欠缺公開細節、品牌影響力及社群支持,難以和主流資本派抗衡。

最後,xDFi(由 SushiSwap、LayerZero DeFi 資深人士組成)計畫將 USDH 打造成全鏈加密抵押穩定幣,首日支援 23 條 EVM 鏈。抵押資產涵蓋 ETH、BTC、USDC、AVAX,透過 xD 基礎設施鏈間原生同步、免橋接,消除資產分散。模式收益分配 69% 歸 HYPE 治理,30% 給驗證者,1% 用於協議維護,完全社群持有,無銀行託管。優勢為抗審查、純加密范式,協助 Hyperliquid 成為流動性樞紐;劣勢在於穩定性受加密抵押波動影響、欠缺監管背書、主流採用有限。

Curve 提供不同模式,定位合作夥伴。以 crvUSD LLAMMA 架構,建議採雙穩定幣設計:合規版 USDH(由 Paxos 或 Agora 發行)、去中心化版 dUSDH(以 HYPE、HLP 抵押,透過 Curve CDP 機制,由 Hyperliquid 治理)。可實現循環、槓桿、收益強化,協助 HYPE、HLP 增值。Curve 強調 crvUSD 在高波動環境下的穩定性,並提供彈性授權,其 CDP 案例年營收可達 250–1,000 萬美元(以 1 億美元規模計)。優勢在監管與 DeFi 雙重保障,劣勢則是品牌、流動性因雙幣分流且以 Hyperliquid 自有資產做抵押存在反身性風險。

去中心化治理授權

最終投票權由 Hyperliquid 驗證者掌握,鏈上公開決策。為確保公正、社群主導,Hyperliquid 基金會主動宣布棄權,不參與表決。

基金會承諾尊重多數投票,自動放棄主導權,徹底消除中心化疑慮,彰顯決策歸屬生態所有利益參與者。

9 月 14 日不僅是投票日,更是 DeFi 治理機制成熟化的重要考驗——社群投票決定數十億美元合約分配,遠超以往僅僅討論手續費分流的時代。

免責聲明:

- 本文轉載自[Tristero Research],版權歸原作者[@tristero“>Tristero Research]所有。如對轉載有異議,請聯絡 Gate Learn 團隊,平台將即時處理。

- 免責聲明:本文僅反映作者個人觀點,並不構成投資建議。

- 多語言譯稿由 Gate Learn 團隊完成,除另有註明外,禁止複製、轉載或全部/部分抄襲。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)