# LidoとSolayerを例に、イーサリアムとソラナのステークビジネスモデルの違いを探る文:ローレンス・リー最近、ソラナチェーン上のrestakingプロジェクトSolayerが、Polychainがリードした1200万ドルとBinance labsの投資を含む2回の資金調達を受けました。これにより、SolayerはDeFi分野で少数の注目の一つとなり、そのTVLは継続的に上昇し、現在Orcaを超え、ソラナチェーンで12位にランクインしています。ステークレースは暗号ネイティブの細分化されたレースであり、同時にTVLが最も大きいレースですが、その代表トークンであるLDO、EIGEN、ETHFIなどは今回のサイクルで不振です。イーサリアムネットワークの要因を除けば、他に理由はあるのでしょうか?- ユーザーのステーク行動に関連するステーキングおよびリステーキングプロトコルは、全体のステークエコシステムにおいてどのように競争力がありますか?- ソレイヤーのリステイキングと固有レイヤーのリステイキングはどう違うのですか?- Solayerのリステーキングは良いビジネスですか?この記事では、これらの質問に答えようとします。まず、イーサリアムネットワークのステーキングとリステーキングについて話しましょう。## イーサリアムネットワーク上でのLiquid Staking、Restaking、Liquid Restaking の競争環境と開発環境本節では以下のいくつかのプロジェクトを主に分析します:イーサリアムネットワークの主要なリキッドステーキングプロジェクトLido、主要なリスティキングプロジェクトEigenlayer、主要なリキッドリスティキングプロジェクトEtherfi。### Lidoのビジネスロジックと収益構成Lidoのビジネスロジックは以下の通りです:イーサリアムの去中心化へのこだわりにより、ETHのPoSメカニズムは単一ノードのステーク上限を緩やかに制限し、単一ノードは最大32枚のETHをデプロイすることでより高い資本効率を得ることができます。また、ステークには高いハードウェア、ネットワーク、知識の要件があり、一般ユーザーがETHのステークに参加するにはハードルが高いです。このような背景の中で、LidoはLSTの概念を広めています。Shapellaアップグレードにより引き出しが可能になった後、LSTの流動性の利点は弱まりましたが、資本効率とコンポーザビリティの面でのLSTの利点は依然として堅固であり、これがLidoを代表とするLSTプロトコルの基本的なビジネスロジックを構成しています。リキッドステーキングプロジェクトの中で、Lidoの市場占有率は90%近くに達しており、市場をリードしています。Lidoプロトコルの収益は主に2つの部分から成り立っています: コンセンサス層の収益と実行層の収益です。コンセンサス層の収益はイーサリアムネットワークのPoS増発収益を指し、この部分は比較的固定されています; 実行層の収益はユーザーが支払う優先手数料とMEVを含み、この部分はチェーン上の熱度の変化に応じて大きく変動します。! [LidoとSolayerを例にとり、EthereumとSolanaのステーキングビジネスモデルの違いについて話します](https://img-cdn.gateio.im/social/moments-1174dfcdacc20c0aa9b3db88bc991c0c)### Eigenlayerのビジネスロジックと収入構成Restakingの概念はEigenlayerによって昨年提案され、最近のDeFi分野や市場全体において稀な新しいナarrativeとなり、FDVが10億ドルを超えるプロジェクト(が誕生しました。EIGENの他にも、ETHFI、REZ、PENDLE)、そしてまだ発表されていないrestakingプロジェクト(であるBabylon、Symbiotic、そして下記で議論するSolayer)などがあり、市場の熱気が伺えます。EigenlayerのRestakingは、ETHをステークしたユーザーが、Eigenlayerで再度ステーク(することで追加の利益)を得ることができると定義されるため、「Re」Stakingと呼ばれています。Eigenlayerが提供するサービスはAVS(Actively Validated Services)と呼ばれ、サイドチェーン、DAレイヤー、仮想マシン、オラクル、ブリッジ、閾値暗号方式、信頼できる実行環境など、セキュリティに要求のあるさまざまなプロトコルにサービスを提供します。EigenDAはEigenlayer AVSサービスの典型的な代表です。Eigenlayerのビジネスロジックは比較的単純で、供給側ではETHステーカーから資産を募集し、手数料を支払います。需要側では、AVSの需要があるプロトコルがそのサービスを利用するために料金を支払い、Eigenlayerは「プロトコルセキュリティマーケット」としてその仲介を行い、一定の手数料を稼ぎます。現在、すべてのrestakingプロジェクトの唯一の実際の利益は、関連プロトコルのトークン(またはポイント)です。私たちはまだrestakingがPMFを獲得したかどうか確信を持っていません。供給側から見ると、誰もがrestakingによる追加利益を好みます。しかし、需要側は依然として不明です。本当にプロトコルがプロトコルの経済的安全サービスを購入するのでしょうか?もしそうなら、どれくらいの量でしょうか?Eigenlayerが発行したトークンのターゲットユーザー:オラクル(LINK、PYTH)、ブリッジ(AXL、ZRO)、DA(TIA、AVAIL)から見ると、ステークトークンによるプロトコルのセキュリティ維持はそのトークンのコアユースケースであり、Eigenlayerにセキュリティサービスを購入する選択はその発行トークンの合理性を大きく損なうことになります。たとえEigenlayer自身がEIGENトークンを説明する際にも、「EIGENを使用してプロトコルのセキュリティを維持する」というのが主要なユースケースであるという抽象的で難解な言葉を用いています。### リキッドリステーキング ( エーテルファイ ) の生存の道Eigenlayerは、restakingに参加するための2つの方法をサポートしています: LSTを使用する方法とネイティブrestakingです。LSTを使ってEigenlayer Restakingに参加するのは比較的簡単で、ユーザーはLSTプロトコルにETHを預けてLSTを取得し、その後LSTをEigenlayerに預けるだけですが、LSTプールには長期の制限があり、制限期間中にrestakingに参加したいユーザーは次の方法でネイティブrestakingを行う必要があります:- ユーザーはまず、エーテルネットワークでのステークの全過程を自ら完了する必要があります。これには、資金の準備、実行層とコンセンサス層のクライアント設定、出金証明書の設定などが含まれます。- ユーザーはEigenlayerでEigenpodという名前の契約アカウントを新規作成します。- ユーザーはイーサリアムステークノードの出金プライベートキーをEigenpod契約アカウントに設定します。見ての通り、EigenlayerのRestakingは標準的な「re」stakingであり、ユーザーが他のLSTをEigenlayerに預ける場合でも、ネイティブrestakingの場合でも、EigenlayerはユーザーがステークしているETH(に直接「接触」しません。EigenlayerはLRT)を発行しません。ネイティブrestakingプロセスはETHのネイティブステーキングの「複雑な版」であり、類似の資金、ハードウェア、ネットワーク、知識のハードルを意味します。そのため、Etherfiなどのプロジェクトは迅速にLiquid Restaking Tokens(LRTs)を提供してこの問題を解決しました。EtherfiのeETHの操作フローは次のとおりです。- ユーザーはETHをEtherfiに入金し、EtherfiはユーザーにeETHを発行します。- Etherfiは受け取ったETHをステークし、ETHステークの基本収益を得る。- 同時に、彼らはEigenlayerのネイティブなリステーキングプロセスに従って、ノードの出金プライベートキーをEigenpodコントラクトアカウントに設定し、その結果Eigenlayerのリステーキング報酬(および$EIGEN、$ETHFI)を獲得します。明らかに、Etherfiが提供するサービスはETHを保有して利益を得たいユーザーにとって最適な解決策です。一方で、eETHは操作が簡単で流動性もあり、LidoのstETHとほぼ同じ体験を提供します。もう一方では、ユーザーがETHをEtherfiのeETHプールに預けると、約3%の基礎ETHステークの利益、Eigenlayerの可能なAVSの利益、Eigenlayerのトークンインセンティブ(ポイント)、Etherfiのトークンインセンティブ(ポイント)を得ることができます。eETHはEtherfiのTVLの90%を占め、Etherfiに対してピーク時に60億ドルを超えるTVLと最大80億ドルのFDVを貢献し、Etherfiはわずか半年で第4のステークエンティティとなりました。LRTプロトコルの長期的なビジネスロジックは、ユーザーがより簡単な方法でステークおよびリステークに参加し、高いリターンを得るのを助けることにあります。自身では(のトークン以外の収益を生まないため)、全体的なビジネスロジックにおいてLRTプロトコルはETHの特定の収益アグリゲーターにより似ています。詳細に分析すると、そのビジネスロジックの存在は以下の2つの前提に依存していることがわかります。1. Lidoはliquid restakingサービスを提供できません。もしLidoがそのstETHをeETHに"模倣"することを望むなら、Etherfiがその長期的なブランドの強み、安全性の裏付け、流動性の利点に匹敵するのは非常に難しいでしょう。2. Eigenlayerはリキッドステーキングサービスを提供できません。もしEigenlayerがユーザーのETHを直接ステークすることを望んだ場合、Etherfiの価値提案を大きく損なうことになります。純粋なビジネスロジックから見ると、liquid stakingのトップであるLidoはユーザーにliquid restakingサービスを提供し、ユーザーにより広範な収益源を提供しています。Eigenlayerはユーザー資金を直接吸収し、ステーク&リステークを行うのがより便利で、どちらも完全に実行可能です。しかし、なぜLidoはliquid restakingを行わず、Eigenlayerはliquid stakingを行わないのでしょうか?筆者は、これはイーサリアムの特殊な状況によって決定されると考えています。Vitalikは2023年5月、Eigenlayerが新たに5000万ドルの資金調達を完了した際、市場で多くの議論を引き起こした中で、特に「Don't overload Ethereum's consensus」(という記事を執筆し、イーサリアムのコンセンサスがどのように再利用されるべきかについて、一連の例を用いて詳しく説明しました)。つまり、「私たちは一体どうやってrestakingをすべきか」(という見解です。Lidoについては、長期間にわたってその規模がイーサリアムのステークの約30%を占めているため、イーサリアム財団内での制約の声が絶えず、Vitalikも何度も自ら文章を執筆してステークの中央集権化問題について議論しています。これにより、Lidoは"イーサリアムと整合性を持つ"ことを事業の重点にせざるを得なくなり、徐々にSolanaを含むイーサリアム以外のすべてのチェーンの事業を停止しました。事実上のリーダーであるHasuは、今年の5月に自らのrestaking事業に参加する可能性を放棄することを確認し、Lidoの事業をステークに制限し、EigenlayerやEtherfiなどのLRTプロトコルとの市場シェア競争に対応するために、restakingプロトコルSymbioticへの投資と支援、およびLido連合の設立に転じました。Eigenlayerに関して、イーサリアム財団の研究者Justin DrakeとDankrad Feistは早くからeigenlayerに顧問として雇われていました。Dankrad Feistは、彼が参加した主な目的は「eigenlayerをイーサリアムと整合させる」ことだと述べており、これがeigenlayerのネイティブ・リステークプロセスがユーザー体験とかなり対立している理由の一つかもしれません。ある意味で、Etherfiの市場スペースは、イーサリアム財団によるLidoとEigenlayerへの"不信任"からもたらされたものである。## イーサリアムステークエコシステムプロトコル分析LidoとEigenlayerを組み合わせると、現在のPoSチェーンにおいて、ステーク行為に関連して、関連者のトークンインセンティブを除くと、合計で3つの長期的な収益源があることがわかります:1. PoSの基礎的な収益、PoSネットワークはネットワークのコンセンサスを維持するために支払われるネイティブトークン。この収益率は、主にチェーンのインフレ計画に依存し、例えばイーサリアムのインフレ計画はステーク比率に連動しており、ステーク比率が高いほど、インフレ速度は遅くなる。2. 取引のソート収益、ノードが取引パッケージのソートプロセスで得られる手数料、ユーザーからの優先費)priority fee(、及び取引のパッケージソートプロセス中に得られるMEV収益などが含まれます。この部分の収益率は主にチェーンの活発度に依存します。3. ステーク資産のレンタル収益は、ユーザーがステークした資産を他の需要のあるプロトコルに貸し出すことによって得られます。このため、これらのプロトコルが支払う手数料を取得します。この部分の収益は、どれだけのAVS需要のあるプロトコルがプロトコルの安全性を確保するために手数料を支払うことを望んでいるかに依存します。イーサリアムネットワーク上で、ステーク行為に関して現在3種類のプロトコルがあります:- LidoやRocket Poolを代表とする流動的なステーキングプロトコル。彼らは上記の第1および第2の収益しか得ることができません。もちろん、ユーザーは彼らのLSTを持ってRestakingに参加することができますが、プロトコルとしては、彼らが手数料を得られるのは上記の1と2だけです。- EigenlayerやSymbioticを代表とするrestakingプロトコル。このようなプロトコルは、上記の第3の収益のみを得ることができます。- EtherfiとPufferは代表的なリキッドリステーキングプロトコルです。彼らは理論的に上記の3種類の収益をすべて取得できるが、彼らは「リステーキング収益を集約したLST」により似ています。現在ETH PoSの基礎的な収益は年率2.8%程度で、ETHのステーク比率が高くなるにつれて徐々に低下します。取引の順位付けによる収益は、EIP-4844の導入に伴い顕著に低下し、最近半年で約0.5%となっています。ステーク資産の貸出収益基数が小さいため、まだ年率化できず、より多くはEIGENおよび関連するLRTプロトコルのトークンインセンティブによって、この部分のインセンティブが観察可能になります。LSTプロトコルにとって、その収入基準はステーク数量 * ステーク利回りです。ETHのステーク数量は30%に近づいていますが、この数値は他のPoSパブリックチェーンに比べて依然として大幅に低いですが、イーサリアム財団の分散化、

イーサリアムステークエコシステムのデプス解析:Lido、Eigenlayer、Etherfiのビジネスモデルの比較

LidoとSolayerを例に、イーサリアムとソラナのステークビジネスモデルの違いを探る

文:ローレンス・リー

最近、ソラナチェーン上のrestakingプロジェクトSolayerが、Polychainがリードした1200万ドルとBinance labsの投資を含む2回の資金調達を受けました。これにより、SolayerはDeFi分野で少数の注目の一つとなり、そのTVLは継続的に上昇し、現在Orcaを超え、ソラナチェーンで12位にランクインしています。

ステークレースは暗号ネイティブの細分化されたレースであり、同時にTVLが最も大きいレースですが、その代表トークンであるLDO、EIGEN、ETHFIなどは今回のサイクルで不振です。イーサリアムネットワークの要因を除けば、他に理由はあるのでしょうか?

この記事では、これらの質問に答えようとします。まず、イーサリアムネットワークのステーキングとリステーキングについて話しましょう。

イーサリアムネットワーク上でのLiquid Staking、Restaking、Liquid Restaking の競争環境と開発環境

本節では以下のいくつかのプロジェクトを主に分析します:

イーサリアムネットワークの主要なリキッドステーキングプロジェクトLido、主要なリスティキングプロジェクトEigenlayer、主要なリキッドリスティキングプロジェクトEtherfi。

Lidoのビジネスロジックと収益構成

Lidoのビジネスロジックは以下の通りです:

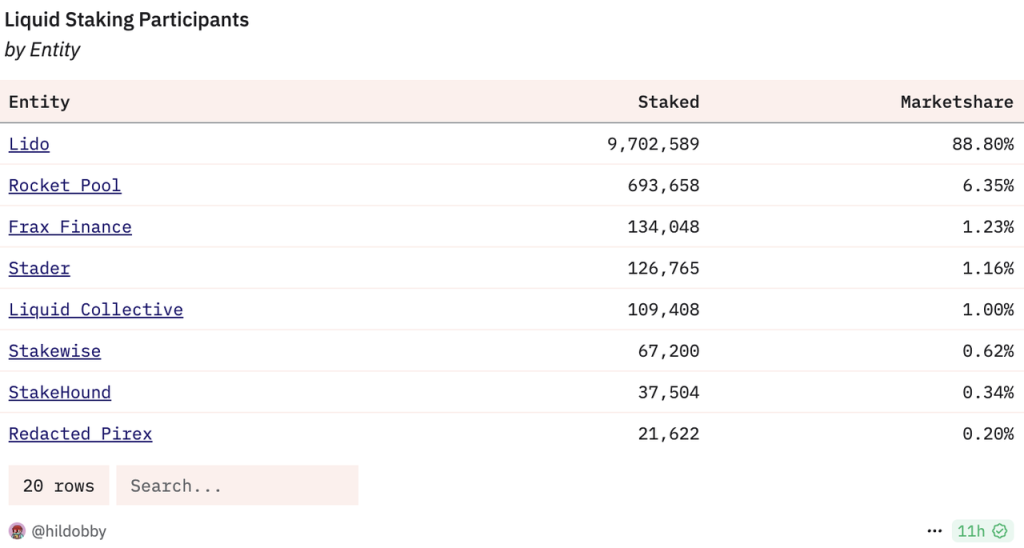

イーサリアムの去中心化へのこだわりにより、ETHのPoSメカニズムは単一ノードのステーク上限を緩やかに制限し、単一ノードは最大32枚のETHをデプロイすることでより高い資本効率を得ることができます。また、ステークには高いハードウェア、ネットワーク、知識の要件があり、一般ユーザーがETHのステークに参加するにはハードルが高いです。このような背景の中で、LidoはLSTの概念を広めています。Shapellaアップグレードにより引き出しが可能になった後、LSTの流動性の利点は弱まりましたが、資本効率とコンポーザビリティの面でのLSTの利点は依然として堅固であり、これがLidoを代表とするLSTプロトコルの基本的なビジネスロジックを構成しています。リキッドステーキングプロジェクトの中で、Lidoの市場占有率は90%近くに達しており、市場をリードしています。

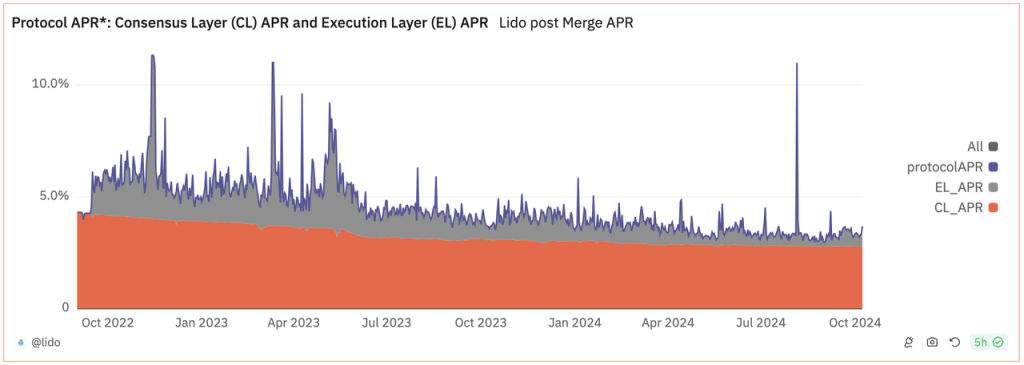

Lidoプロトコルの収益は主に2つの部分から成り立っています: コンセンサス層の収益と実行層の収益です。コンセンサス層の収益はイーサリアムネットワークのPoS増発収益を指し、この部分は比較的固定されています; 実行層の収益はユーザーが支払う優先手数料とMEVを含み、この部分はチェーン上の熱度の変化に応じて大きく変動します。

! LidoとSolayerを例にとり、EthereumとSolanaのステーキングビジネスモデルの違いについて話します

Eigenlayerのビジネスロジックと収入構成

Restakingの概念はEigenlayerによって昨年提案され、最近のDeFi分野や市場全体において稀な新しいナarrativeとなり、FDVが10億ドルを超えるプロジェクト(が誕生しました。EIGENの他にも、ETHFI、REZ、PENDLE)、そしてまだ発表されていないrestakingプロジェクト(であるBabylon、Symbiotic、そして下記で議論するSolayer)などがあり、市場の熱気が伺えます。

EigenlayerのRestakingは、ETHをステークしたユーザーが、Eigenlayerで再度ステーク(することで追加の利益)を得ることができると定義されるため、「Re」Stakingと呼ばれています。Eigenlayerが提供するサービスはAVS(Actively Validated Services)と呼ばれ、サイドチェーン、DAレイヤー、仮想マシン、オラクル、ブリッジ、閾値暗号方式、信頼できる実行環境など、セキュリティに要求のあるさまざまなプロトコルにサービスを提供します。EigenDAはEigenlayer AVSサービスの典型的な代表です。

Eigenlayerのビジネスロジックは比較的単純で、供給側ではETHステーカーから資産を募集し、手数料を支払います。需要側では、AVSの需要があるプロトコルがそのサービスを利用するために料金を支払い、Eigenlayerは「プロトコルセキュリティマーケット」としてその仲介を行い、一定の手数料を稼ぎます。

現在、すべてのrestakingプロジェクトの唯一の実際の利益は、関連プロトコルのトークン(またはポイント)です。私たちはまだrestakingがPMFを獲得したかどうか確信を持っていません。供給側から見ると、誰もがrestakingによる追加利益を好みます。しかし、需要側は依然として不明です。本当にプロトコルがプロトコルの経済的安全サービスを購入するのでしょうか?もしそうなら、どれくらいの量でしょうか?

Eigenlayerが発行したトークンのターゲットユーザー:オラクル(LINK、PYTH)、ブリッジ(AXL、ZRO)、DA(TIA、AVAIL)から見ると、ステークトークンによるプロトコルのセキュリティ維持はそのトークンのコアユースケースであり、Eigenlayerにセキュリティサービスを購入する選択はその発行トークンの合理性を大きく損なうことになります。たとえEigenlayer自身がEIGENトークンを説明する際にも、「EIGENを使用してプロトコルのセキュリティを維持する」というのが主要なユースケースであるという抽象的で難解な言葉を用いています。

リキッドリステーキング ( エーテルファイ ) の生存の道

Eigenlayerは、restakingに参加するための2つの方法をサポートしています: LSTを使用する方法とネイティブrestakingです。LSTを使ってEigenlayer Restakingに参加するのは比較的簡単で、ユーザーはLSTプロトコルにETHを預けてLSTを取得し、その後LSTをEigenlayerに預けるだけですが、LSTプールには長期の制限があり、制限期間中にrestakingに参加したいユーザーは次の方法でネイティブrestakingを行う必要があります:

見ての通り、EigenlayerのRestakingは標準的な「re」stakingであり、ユーザーが他のLSTをEigenlayerに預ける場合でも、ネイティブrestakingの場合でも、EigenlayerはユーザーがステークしているETH(に直接「接触」しません。EigenlayerはLRT)を発行しません。ネイティブrestakingプロセスはETHのネイティブステーキングの「複雑な版」であり、類似の資金、ハードウェア、ネットワーク、知識のハードルを意味します。

そのため、Etherfiなどのプロジェクトは迅速にLiquid Restaking Tokens(LRTs)を提供してこの問題を解決しました。EtherfiのeETHの操作フローは次のとおりです。

明らかに、Etherfiが提供するサービスはETHを保有して利益を得たいユーザーにとって最適な解決策です。一方で、eETHは操作が簡単で流動性もあり、LidoのstETHとほぼ同じ体験を提供します。もう一方では、ユーザーがETHをEtherfiのeETHプールに預けると、約3%の基礎ETHステークの利益、Eigenlayerの可能なAVSの利益、Eigenlayerのトークンインセンティブ(ポイント)、Etherfiのトークンインセンティブ(ポイント)を得ることができます。

eETHはEtherfiのTVLの90%を占め、Etherfiに対してピーク時に60億ドルを超えるTVLと最大80億ドルのFDVを貢献し、Etherfiはわずか半年で第4のステークエンティティとなりました。

LRTプロトコルの長期的なビジネスロジックは、ユーザーがより簡単な方法でステークおよびリステークに参加し、高いリターンを得るのを助けることにあります。自身では(のトークン以外の収益を生まないため)、全体的なビジネスロジックにおいてLRTプロトコルはETHの特定の収益アグリゲーターにより似ています。詳細に分析すると、そのビジネスロジックの存在は以下の2つの前提に依存していることがわかります。

純粋なビジネスロジックから見ると、liquid stakingのトップであるLidoはユーザーにliquid restakingサービスを提供し、ユーザーにより広範な収益源を提供しています。Eigenlayerはユーザー資金を直接吸収し、ステーク&リステークを行うのがより便利で、どちらも完全に実行可能です。しかし、なぜLidoはliquid restakingを行わず、Eigenlayerはliquid stakingを行わないのでしょうか?

筆者は、これはイーサリアムの特殊な状況によって決定されると考えています。Vitalikは2023年5月、Eigenlayerが新たに5000万ドルの資金調達を完了した際、市場で多くの議論を引き起こした中で、特に「Don't overload Ethereum's consensus」(という記事を執筆し、イーサリアムのコンセンサスがどのように再利用されるべきかについて、一連の例を用いて詳しく説明しました)。つまり、「私たちは一体どうやってrestakingをすべきか」(という見解です。

Lidoについては、長期間にわたってその規模がイーサリアムのステークの約30%を占めているため、イーサリアム財団内での制約の声が絶えず、Vitalikも何度も自ら文章を執筆してステークの中央集権化問題について議論しています。これにより、Lidoは"イーサリアムと整合性を持つ"ことを事業の重点にせざるを得なくなり、徐々にSolanaを含むイーサリアム以外のすべてのチェーンの事業を停止しました。事実上のリーダーであるHasuは、今年の5月に自らのrestaking事業に参加する可能性を放棄することを確認し、Lidoの事業をステークに制限し、EigenlayerやEtherfiなどのLRTプロトコルとの市場シェア競争に対応するために、restakingプロトコルSymbioticへの投資と支援、およびLido連合の設立に転じました。

Eigenlayerに関して、イーサリアム財団の研究者Justin DrakeとDankrad Feistは早くからeigenlayerに顧問として雇われていました。Dankrad Feistは、彼が参加した主な目的は「eigenlayerをイーサリアムと整合させる」ことだと述べており、これがeigenlayerのネイティブ・リステークプロセスがユーザー体験とかなり対立している理由の一つかもしれません。

ある意味で、Etherfiの市場スペースは、イーサリアム財団によるLidoとEigenlayerへの"不信任"からもたらされたものである。

イーサリアムステークエコシステムプロトコル分析

LidoとEigenlayerを組み合わせると、現在のPoSチェーンにおいて、ステーク行為に関連して、関連者のトークンインセンティブを除くと、合計で3つの長期的な収益源があることがわかります:

イーサリアムネットワーク上で、ステーク行為に関して現在3種類のプロトコルがあります:

現在ETH PoSの基礎的な収益は年率2.8%程度で、ETHのステーク比率が高くなるにつれて徐々に低下します。

取引の順位付けによる収益は、EIP-4844の導入に伴い顕著に低下し、最近半年で約0.5%となっています。

ステーク資産の貸出収益基数が小さいため、まだ年率化できず、より多くはEIGENおよび関連するLRTプロトコルのトークンインセンティブによって、この部分のインセンティブが観察可能になります。

LSTプロトコルにとって、その収入基準はステーク数量 * ステーク利回りです。ETHのステーク数量は30%に近づいていますが、この数値は他のPoSパブリックチェーンに比べて依然として大幅に低いですが、イーサリアム財団の分散化、